미국 주식 vs. 이머징 주식

이번 주는 FOMC 금리결정 및 테이퍼링 선언, 미 고용지표등 굵직한 매크로 이벤트들이 예정되어 있었으며, 변동성 확대를 예상했지만, 미국 주식시장은 무색하리만큼 상승세를 지속했습니다. 테이퍼링도 기정 사실화(월 150억달러) 된 상황에서 예상을 상회하는 미 고용 지표는 금리 상승에 대한 부담보다는 펀더멘털 회복의 신호로 해석되며, 위험선호를 이어갔습니다. 하지만 오히려 금리는 장기물 위주로 하락세를 보였으며, 이는 단기금리 상승/장기금리 하락으로 인한 금리차 축소로 이어졌습니다. 최근 증시는 미국을 비롯한 선진국 위주의 강세와 중국을 비롯한 이머징의 하락으로 격차가 확대되고 있습니다. 이는 유동성 확대 국면에서 점차 축소 국면으로 넘어가면서 더욱 심화될 것으로 예상되며, 수급의 변화에 따라 변동성이 확대될 수 있을 것 입니다.

이번 주는 주목해야 될 이벤트 및 지표는 미 소비자 물가 지수 발표입니다. 인플레이션 지속성 논쟁이 아직 지속중이고, 테이퍼링 속도에 대한 힌트를 줄 수 있어 발표 결과가 중요해 보입니다.

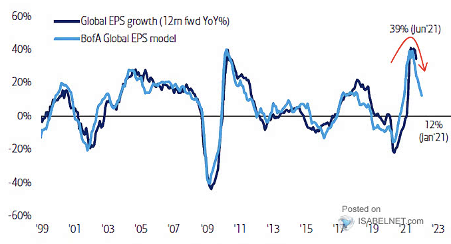

Fig1. 글로벌 기업 이익성장세 둔화 조짐

<출처: BofA Global Investment Strategy, Bloomberg, ISABELNET.com>

매크로

지난 주와의 변화된 점: 변화없음

-예상 전월 모두 상회한 고용지표

미 비농업 고용(531K, 전 312K, 예상 450K)

실업률 yoy(4.6%, 전 4.8%, 예상 4.7%)

시간당 임금 yoy(4.9%, 전 4.6%, 예상 4.9%)

-예상 부합한 미 PCE 물가

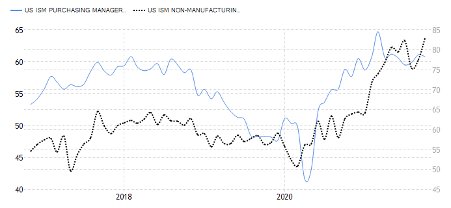

미 제조업 ISM 지수(60.8, 전 61.1, 예상 60.5)

비제조업 ISM 지수(66.7, 전 61.9, 예상 62)

Fig2. 미 제조업 경기 모멘텀 둔화, 서비스업은 강세

미 ISM 제조업(왼쪽, 파란색) vs. 비제조업(오른쪽, 검은 점선)

<출처: tradingEconomics.com>

종합: 경기 회복세 정점 통과

이번 주 주목할 주요 경제 지표: 유로존 ZEW 경기기대지수 (11/9), 미 소비자 물가(11/10), 미 미시건대 소비자심리지수(11/13)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 부진, 배당/캐리 매력 부진

결론: 글로벌 주식시장은 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 미국, 이머징 중립, 선진국 부진

밸류에이션 및 캐리: 밸류에이션으로는 양호, 캐리매력은 부진

결론: 미국채 매수, 그외 시장(국채) 중립

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 다 부진, 캐리매력 다 부진(리츠는 중립)

결론: 전 채권시장(회사채&리츠) 매도 의견

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 산업금속 양호, 유가, 금, 농산물 중립

밸류에이션 및 캐리: 밸류에이션 금 양호, 농산물 중립, (유가, 산업금속) 부진 및 캐리 농산물 양호, (유가, 산업금속, 금) 중립

결론: 금 매수, (유가, 산업금속, 농산물) 중립

(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다