(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

랠리는 지속된다.

지난 주 금융시장은 잭슨홀 연설 이후 돌아선 위험선호 분위기를 이어가면서, 금요일 발표될 고용지표 발표에 주목했습니다. 8월 고용지표는 예상대비 50만건 이상이나 낮게 나오면서 쇼크를 나타냈지만, 예상과 달리 시장은 조용했으며, 특히 미 10년 금리 같은 경우는 오히려 상승하는 흐름을 이어갔습니다. 이는 고용쇼크가 델타바이러스 때문에 일시적일 것이라는 전망과 테이퍼링 스케줄을 늦출 수도 있으며, 아니더라도 실제 테이퍼링 결정에 영향을 미칠 고용지표는 향후에 발표될 것이라는 안도감 때문입니다. 시장은 과도한 랠리에 대한 우려를 비웃기라도 하는 듯 연일 상승하며, 악재에 둔하고, 호재에 민감한 장을 이어가고 있습니다. 역사적으로 랠리 이후 9월 증시는 부진했던 경우가 많았습니다. 이러한 통계가 올해 들어 2%이상의 조정도 안보였던 증시 랠리에 어떤 영향을 미칠 수 있을지 주목됩니다.

이번 주는 월요일 미국 휴장을 시작으로 비교적 한산한 주가 예상됩니다. 베이지북을 통해서 미국 경제 현황들에 대한 방향을 알 수 있으며, ECB 회의에서는 최근 물가 상승에 따른 테이퍼링 시사에 주목할 것으로 보입니다.

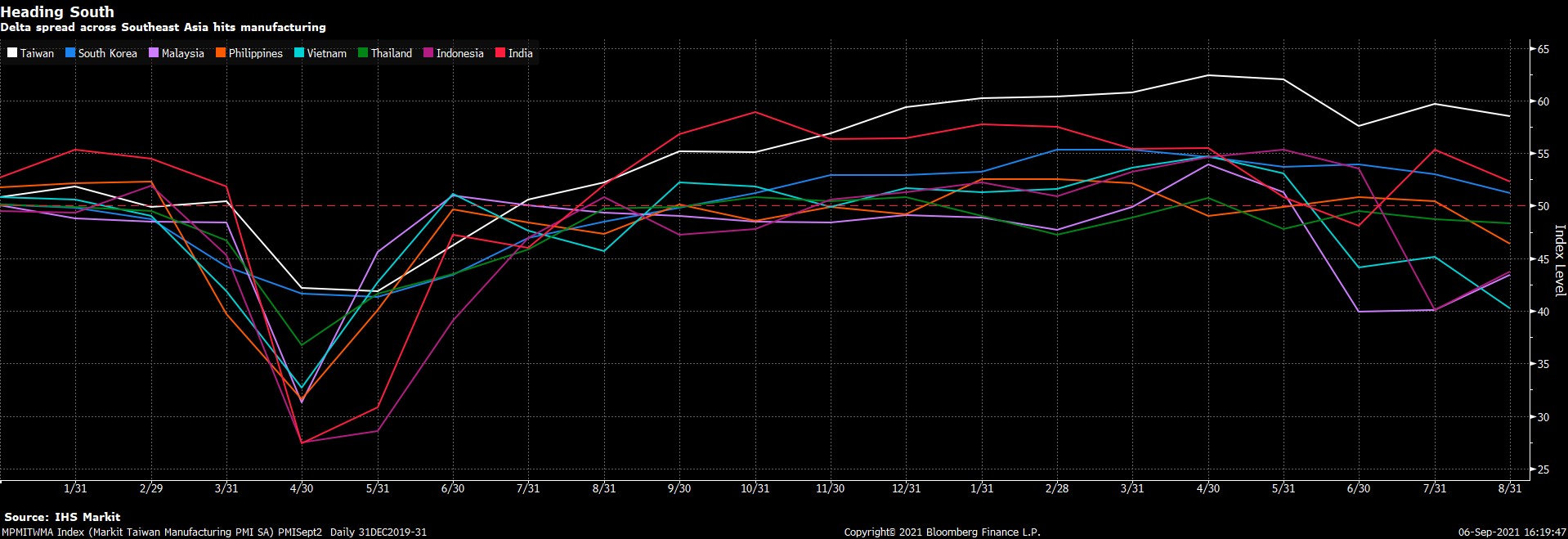

Fig1. 델타 바이러스 확산으로 인한 동남 아시아 제조업 우려

각국 PMI 지수(흰: 대만, 파란: 한국, 자주: 말레이시아, 주황: 필리핀, 녹: 태국, 진 자주: 인도네시아, 빨강: 인도)

<출처: Bloomberg.com>

매크로

지난 주와의 변화된 점: 변화없음

-쇼크 수준의 고용지표

미 비농업 취업자수 mom(235K, 전 1053K, 예상 750K)

실업률 yoy(5.2%, 전 5.4%, 예상 5.2%)

시간당 급여 yoy(4.3%, 전 4.1%, 예상 4%)

-제조업과 서비스업 격차

미 ISM 제조업 지수(59.9, 전 59.5, 예상 58.6)

비제조업 지수(61.7, 전 64.1, 예상 61.5)

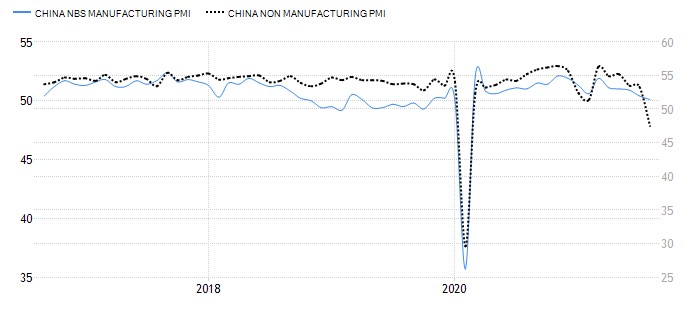

Fig2. 수축되고 있는 중국 경제

중 국가통계국 제조업(파란색, 왼쪽) vs. 비제조업(검정, 오른쪽)

<출처: tradingEconomics.com>

종합: 경기 회복세 정점 통과

이번 주 주목할 주요 경제 지표: 한 수출입(9/7), 미 베이지북(9/9), 유로존 ECB 회의(9/9), 중 물가지수(9/9), 미 생산자 물가(9/10)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 부진, 배당/캐리 매력 부진

결론: 글로벌 주식시장은 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 미국, 이머징 중립, 선진국 부진

밸류에이션 및 캐리: 밸류에이션으로는 양호, 캐리매력은 부진

결론: 미국채 매수, 그외 시장(국채) 중립

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 다 부진, 캐리매력 다 부진(리츠는 중립)

결론: 전 채권시장(회사채&리츠) 매도 의견

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 산업금속 양호, 유가, 금, 농산물 중립

밸류에이션 및 캐리: 밸류에이션 금 양호, 농산물 중립, (유가, 산업금속) 부진 및 캐리 농산물 양호, (유가, 산업금속, 금) 중립

결론: 금 매수, (유가, 산업금속, 농산물) 중립