(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

1Q 어닝시즌 개막을 앞두고: 언더독들의 반란

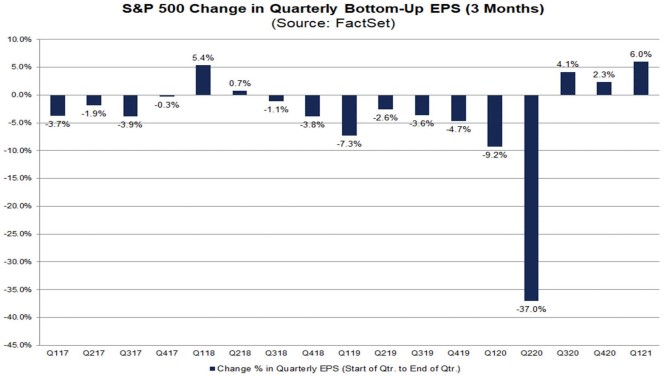

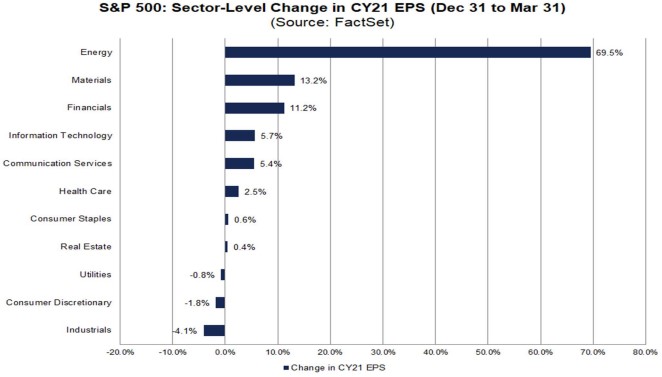

지난 주는 바이든 정부의 인프라투자 계획발표와 월초 고용지표에 주목 되었습니다. 2.25조 달러의 인프라 투자 계획발표 전후로 박스권 흐름을 보이던 미 주식시장은 일제히 상승하였습니다. 특히나 채권 금리 상승과 증세가 성장주에 안좋은 영향을 미칠 것이라는 예상과는 달리, 채권 금리는 하락 하였으며, 이에 성장주가 경기민감주보다 더 좋은 성과를 보였습니다. 금요일 증시는 부활절을 맞아 대부분 휴장을 맞았으나, 예상을 뛰어넘는 고용지표 발표에 선물시장에서는 국채 선물 하락(금리 상승)하고, 지수 선물(증시) 랠리는 추가 상승을 이어가지 못하고 마감되었습니다. 1분기 미국 기업 실적발표를 앞두고 S&P500 기업들을 기준으로 23.8% yoy 어닝 성장이 예상되며, 이는 18년 3분기 이후 최고치입니다. 또한 섹터별로는 에너지 섹터와 금융 섹터가 각각 123%(작년 기저효과 영향), 13.1%로 가장 큰 성장을 보일 것으로 예상되며, 이는 작년 코로나19로 인한 가장 큰 피해를 받은 유가와 저금리 영향으로부터의 회복을 의미하며, 경기 회복과도 일치하는 것으로 보입니다.

이번 주는 FOMC 의사록 발표가 예정되어 있으며, 1분기 실적 발표를 앞두고 다소 눈치보기 장세가 예상됩니다. 지난 주의 정부 투자 계획발표와 호조의 고용지표는 국채 금리 상승 재료이기 때문에, 금리 추가 상승 재개 여부에 따라 증시는 등락을 반복할 것으로 예상됩니다.

Fig1. S&P500 분기별 어닝 성장

<출처: factset.com>

Fig2. S&P500 섹터별 어닝

<출처: factset.com>

매크로

지난 주와의 변화된 점: 변화없음

-예상 상회한 미 고용지표

미 비농업 고용 mom(916K, 전 468K, 예상 647K)

실업률 yoy(6.0%, 전 6.2%, 예상 6.0%)

시간당 임금 상승률 yoy(4.2%, 전 5.2%, 예상 4.5%)

-37년 최고치를 보인 미 ISM 제조업

미 ISM 제조업(64.7, 전 60.8, 예상 61.3)

-경기 회복세를 이어가는 중국 경제

미 국가통계국 제조업 PMI(51.9, 전 50.6, 예상 51)

비제조업 PMI(56.3, 전 51.4)

Fig3. 미 ISM 제조업

<출처: tradingEconomics.com>

결론: 글로벌 경기 회복 흐름 진행

이번 주 주목할 주요 경제 지표: 미 ISM 서비스(4/5), 중 차이신 (비)제조업 PMI(4/1), 미 FOMC

의사록 공개(4/8), 중 물가 데이터(4/9)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 부진, 배당/캐리 매력 부진

결론: 글로벌 주식시장은 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 미국채 매도->중립

모멘텀: 이머징 양호, (미국, 선진국) 부진

밸류에이션 및 캐리: 밸류에이션으로는 양호, 캐리매력은 부진

결론: 채권시장(국채) 중립

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 전 시장 중립

밸류에이션 및 캐리: 밸류에이션 다 부진, 캐리매력 다 부진(리츠는 중립)

결론: 전 채권시장(회사채&리츠) 매도 의견

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: (유가, 산업금속) 양호, 금, 농산물 중립

밸류에이션 및 캐리: 밸류에이션 금 양호, 농산물 중립, (유가, 산업금속) 부진 및 캐리 농산물 양호, (유가, 산업금속, 금) 중립

결론: (유가, 금) 매수, 산업금속, 농산물 중립