(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

기대에 화답한 FED, 끝이 날 때까지 끝난 것은 아니다.

지난 주는 크리스마스 및 연말 재료 부재를 앞두고 FOMC와 테슬라 S&P500 지수 편입, 미 추가 재정부양책 타결이 주요 이슈였으며, 시장에서는 큰 잡음없이 마무리 되었습니다. FOMC에서는 서프라이즈까진 없었지만, 지속적인 양적완화 약속에 시장은 환호했으며, 테슬라의 S&P500 지수 편입 역시 막판 변동성을 보이긴 했으나 상승 마감으로 이뤄졌습니다. 주말간 미 추가 부양책 역시 막판까지 진통을 겪었지만, 합의에 이르면서 산타 랠리의 기대감을 이어갔습니다. 하지만, 시장이 낙관적이다해서 위험요소들이 다 제거된 것은 아닙니다. 지속적으로 하락해 오던 달러는 옐런의 강달러 발언으로 추가 하락은 제한된 상황이며, 기대해오던 백신은 부작용 및 변이 가능성이 부담이 되고 있고, 이러한 상황에서 재정정책과 통화정책의 효과는 어느정도 시장에 다 반영된 것 같아 보입니다. 또한 바이든이 당선되면서 나아질 것이라 기대한 미중 갈등은 다시 재개하고 있으며, 연말을 앞두고 차익실현 욕구가 강해진 것도 추가 상승에 부담 요인입니다.

이번 주는 크리스마스 연휴를 앞두고 재료의 소진으로 거래량은 한산해질 것으로 예상되며, 혼조세를 보일 것으로 예상됩니다.

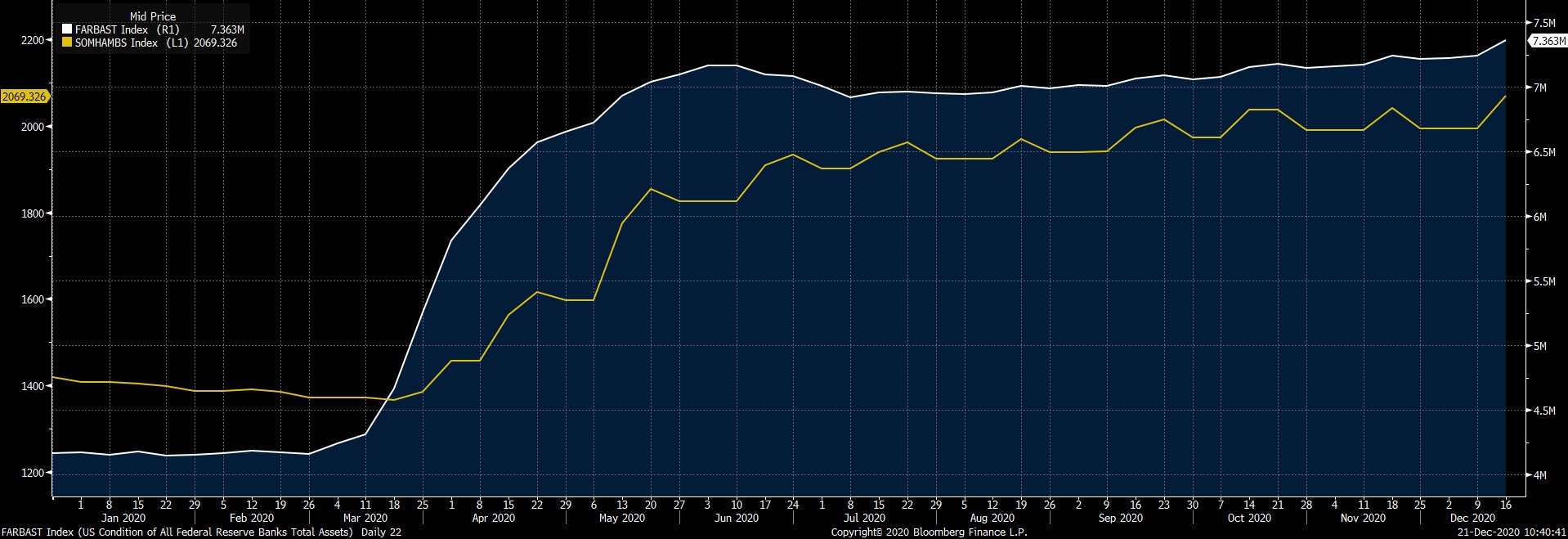

Fig1. 최근들어 급격히 자산매입을 늘리고 있는 FED

FED 총자산(오른쪽, 흰색), FED MBS 자산매입(왼쪽, 노란색)

<출처: Bloomberg>

매크로

지난 주와의 변화된 점: 변화없음

-11월 산업생산, 소매판매, 고정자산투자 모두 예상 부합

중 산업생산 yoy(7%, 전 6.9%, 예상 7%)

소매판매 yoy(5%, 전 4.3%, 예상 5.2%)

고정자산투자 yoy(2.6%, 전 1.8%, 예상 2.6%)

-회복세의 미 산업생산과 부진한 미 소매판매

미 산업생산 mom(0.4%, 전 1.0%, 예상 0.3%)

소매판매 mom(-1.1%, 전 -0.1%, 예상 -0.3%)

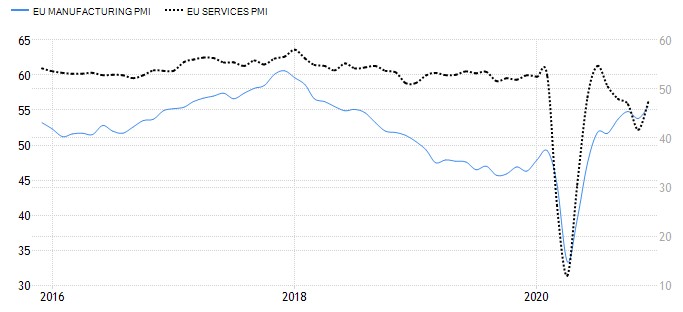

Fig2. 회복세를 반영하는 유로존 경제

유로존 제조업 PMI(왼쪽, 파란색) vs. 유로존 서비스 PMI(오른쪽, 검은점선)

<출처: tradingEconomics.com>

결론: 글로벌 경기 회복 흐름 주춤

이번 주 주목할 주요 경제 지표: 한 수출입(12/21), 미 PCE물가(12/23), 미 내구재 수주(12/24)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 미국 시장, 선진 주식(미국 제외), 이머징 단기 양호, 중장기 중립

밸류에이션 및 캐리: 밸류에이션 부진, 배당/캐리 매력은 부진

결론: 글로벌 주식시장은 전반적으로 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 양호

밸류에이션 및 캐리: 밸류에이션으로는 미국,이머징 중립(선진국은 부진), 캐리매력은 다 부진

결론: 전 채권시장(국채) 매도 의견

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 회사채(투자등급, 하이일드) 및 리츠, 단기 양호, 중장기 중립,

밸류에이션 및 캐리: 밸류에이션으로는 다 부진(리츠는 중립), 캐리매력은 다 부진

결론: 전 채권시장(회사채&리츠) 매도

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 산업금속, 농산물 양호, 유가, 금 중립

밸류에이션 및 캐리: 금, 산업금속 밸류 양호, 캐리 중립, 유가 밸류 부진 및 캐리 중립, 농산물 밸류 중립, 캐리 양호

결론: 산업금속 매수 추천, 산업금속>금>농산물>유가