(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

백신 개발의 의미와 언더독들의 반란, 증시의 호재가 되어 버린 코로나19

지난 주는 미 대통령 선거 이후 아직 차기 대통령이 확정 지어지지 않았지만 화이자의 백신 개발 소식으로 인해 코로나19의 피해가 더 많이 갔던 유럽 증시, 가치주 위주의 상승이 있었으며, 언택트 테마로 코로나19가 오히려 호재로 작용했던 나스닥은 하락세를 보였습니다. 하지만 주 후반으로 가면서 격차를 벌이지 못하고, 백신의 효용성 이슈와 연일 고점을 갱신하는 코로나19 숫자에 언택트 vs. 컨택트 격차를 좁히며, 마감하였습니다. 또한 연일 이어지고 있는 원화 강세로 인해 외국인들의 국내 증시 매수가 이어지면서, 그동안 조용한 흐름을 이어 왔던 국내 증시도 사상 최고치를 경신하면서 좋은 흐름을 이어갔습니다.

여기서 중요한 포인트는 코로나19의 상황이 악화될수록 증시는 더 높게 상승했다는 것입니다. 물론 지나간 흐름에 이유를 붙이면 다 그럴만한 상황이 되겠지만, 가장 큰 이유 중 하나는 유동성 공급 및 재정부양책에 대한 기대일 것 입니다. 하지만 이번은 상황이 다르다고 보여지는 이유는 금융시장 환경이 디플레이션 국면에서 인플레이션까지는 아니더라도 리플레이션 국면으로 바뀌었다는 점이고, 신흥국 위주의 상승세는 인플레이션이 동반되기 때문입니다. 언택트 및 IT 대기업 위주의 상승은 혁신과 효율성에 기반하며, 경기 및 경제 상황과 비교적 무관하기 때문에 인플레이션 유발을 피해 갈 수 있었지만, 현재는 경기가 살아나고 있고, 약달러 환경이 인플레이션을 유발시킬 수 있으며, 이는 이머징 국가들의 농산물이나 산업금속 가격에서도 확인할 수 있습니다. 이로 인해 저금리 환경을 유지시키기 어렵다고 판단이 되며, 최소한 금리 상승에 민감한 기업들이나 상품은 안 좋은 영향을 받을 수 밖에 없을 것입니다.

이번 주 역시 큰 이벤트는 없는 상황이며 미국, 중국 경제지표들은 크게 나쁘지 않게 나올 것으로 보입니다. 추후 백신 개발 상황 및 코로나19 상황, 그리고 구체화될 새로운 미 정부의 정책방향에 시장이 주목될 것으로 보입니다.

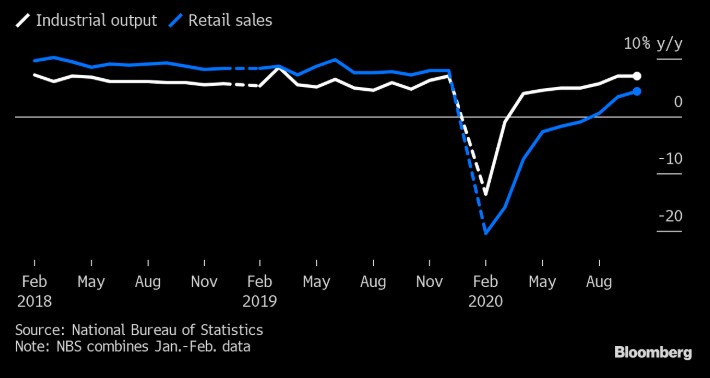

Fig1. 위안화의 강세에 불붙이는 중국 경제지표

중국 산업생산(흰색) 및 소매판매(파란색)

<출처: National Bureau of Statistics, Bloomberg>

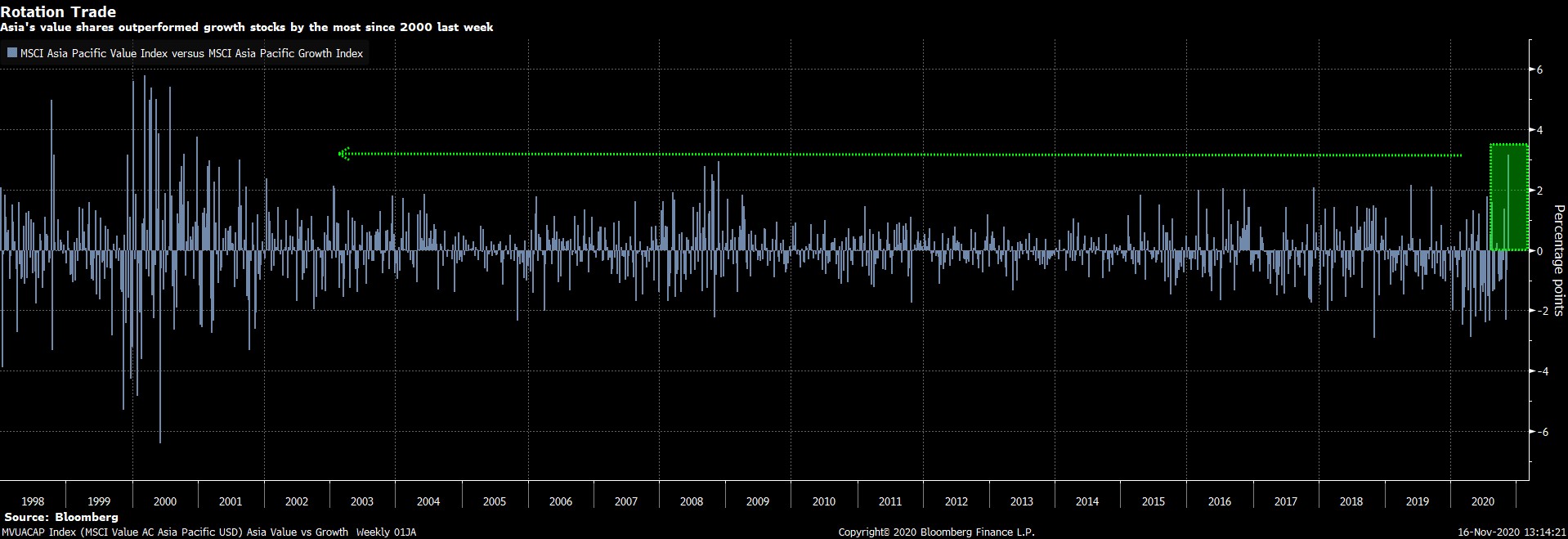

Fig2. 로테이션(성장->가치)은 아시아 시장에서도 진행중

MSCI 아시아퍼시픽 성장지수 대비 가치지수 성과 01년 이후 최고

<출처: National Bureau of Statistics, Bloomberg>

매크로

지난 주와의 변화된 점: 변화없음

-예상 하회한 미 인플레지표

미 CPI yoy(1.2%, 전 1.4%, 예상 1.3%)

핵심 CPI yoy(1.6%, 전 1.7%, 예상 1.8%)

-0%대 진입한 중 소비자물가

중 CPI yoy(0.5%, 전 1.7%, 예상 0.8%)

PPI yoy(-2.1%, 전 -2.1%, 예상 -2%)

Fig3. 회복세 꺾이기 시작한 유로존 투자자 심리

독일 ZEW 경기심리지수

<출처: TradingEconomics.com>

결론: 글로벌 경기 회복세 흐름 지속

이번 주 주목할 주요 경제 지표: 중 소매판매, 산업생산, 고정자산투자(11/16), 미 소매판매, 산업생산(11/17), 미 주택지표(11/18)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 미국 시장, 선진 주식(미국 제외), 이머징 단기 양호, 중장기 중립

밸류에이션 및 캐리: 밸류에이션 부진, 배당/캐리 매력은 부진

결론: 글로벌 주식시장은 전반적으로 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 양호

밸류에이션 및 캐리: 밸류에이션으로는 미국,이머징 중립(선진국은 부진), 캐리매력은 다 부진

결론: 전 채권시장(국채) 매도 의견

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 회사채(투자등급, 하이일드) 및 리츠, 단기 양호, 중장기 중립,

밸류에이션 및 캐리: 밸류에이션으로는 다 부진(리츠는 중립), 캐리매력은 다 부진

결론: 전 채권시장(회사채&리츠) 매도

상품시장

지난 주와의 변화된 점: 변화없음

모멘텀: 금, 산업금속, 농산물 양호, 유가 중립

밸류에이션 및 캐리: 금, 산업금속 밸류 양호, 캐리 중립, 유가 밸류 부진 및 캐리 중립, 농산물 밸류 중립, 캐리 양호

결론: 금, 산업금속 매수 추천, 금>산업금속>농산물>유가