(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

돈잔치가 끝나기도 전에 나타나기 시작한 후유증... 테슬라 실적, 추가 부양책 통과 주목

지난 주 주식시장은 큰 레벨 변화는 없는 가운데, 그동안 우월한 성과를 보여온 미 기술주 중심의 대형주들이 경기민감주보다 저조한 성과를 보이며, 격차를 좁히는 흐름을 보였습니다.

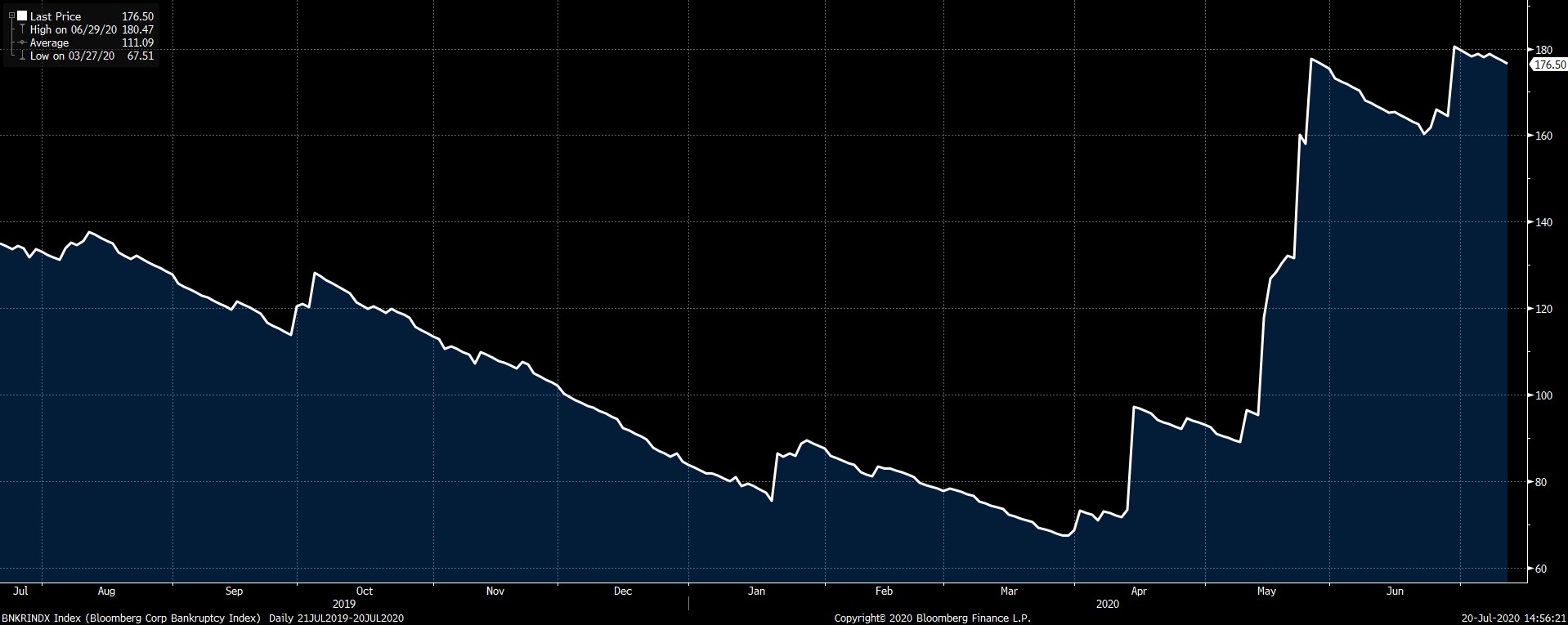

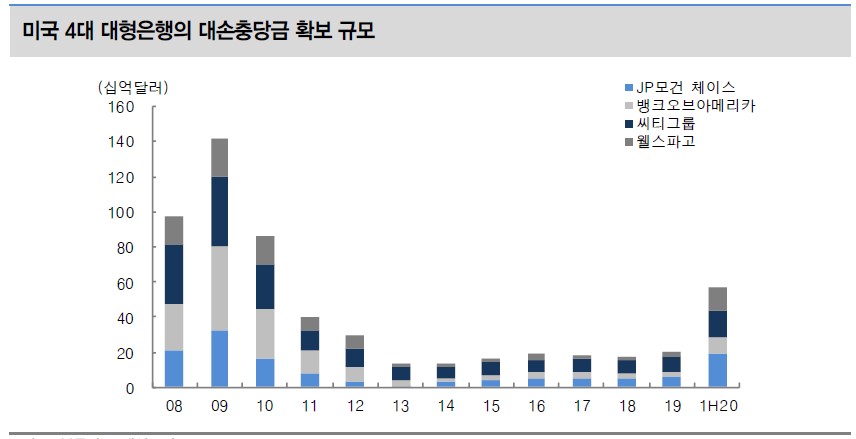

그동안 코로나19와 금리인하로 인해 지속적인 하락세를 보여온 미 금융주들이 주식과 채권 트레이딩 부분 성과의 선방으로 반등에 성공한 반면, 반대급부의 수혜로 폭발적인 상승세를 보여온 미국 기술 대형주는 레벨 및 밸류에이션 부담, 넷플릭스 실적 실망, 주요 기업실적 경계감 등으로 차익실현 물량이 쏟아지며 하락세를 보였습니다. 하지만 여기서 주목해야 될 것은 주식 및 채권시장의 호조로 예상을 웃돈 실적을 보였음에도 JP모건, 씨티그룹, 웰스파고는 280억달러에 달하는 대손충당금을 설정했으며, 4대은행(JP 모건, 씨티그룹, BOA, 웰스파고)이 2분기에 비해 추가 설정한 330억달러는 금융 위기를 넘어서는 수준입니다. 이는 금융시장 가장 가까이에 있는 은행들이 앞으로 있을 경기침체 및 기업 파산에 대비하는 모습이며, 이는 지표로 나타나고 있습니다.

이번 주 기업실적은 수요일 발표될 마이크로소프트와 테슬라에 주목하고 있습니다. 특히 테슬라는 이번 분기도 흑자 달성시 4분기 연속 흑자 달성하면서 S&P500 지수 편입 기대감이 고조될 전망입니다. 그간 테슬라의 상승세가 성장주의 기폭제 역할을 해 온 만큼, 실적 발표의 결과가 우월한 성과를 보여온 나스닥 및 테크 기업의 흐름에도 영향을 미칠 것으로 보입니다. 또한 추가 부양책 연장 여부의 상원 통과에도 주목됩니다. 코로나19 직후 3월말 통과된 2.3조 달러 CARES법안이 7월말 종료 예정이나, 5월말에 발표된 내년초까지 연장한 3조 달러 4차 부양책이 상원에서 답보 상태에 놓여 있습니다. 코로나 재확산과 여전히 높은 실업수당 신청건수 상황으로 보았을 때 무난한 연장 통과가 예상되나, 그 과정에서 나타날 잡음은 시장 변동성을 확대시킬 것으로 보입니다.

Fig1. 증가하고 있는 부도기업 수

Bloomberg corporation bankruptcy index

<출처: Bloomberg>

Fig2. 겨울에 대비하는 은행들

<출처: Bloomberg, 대신증권>

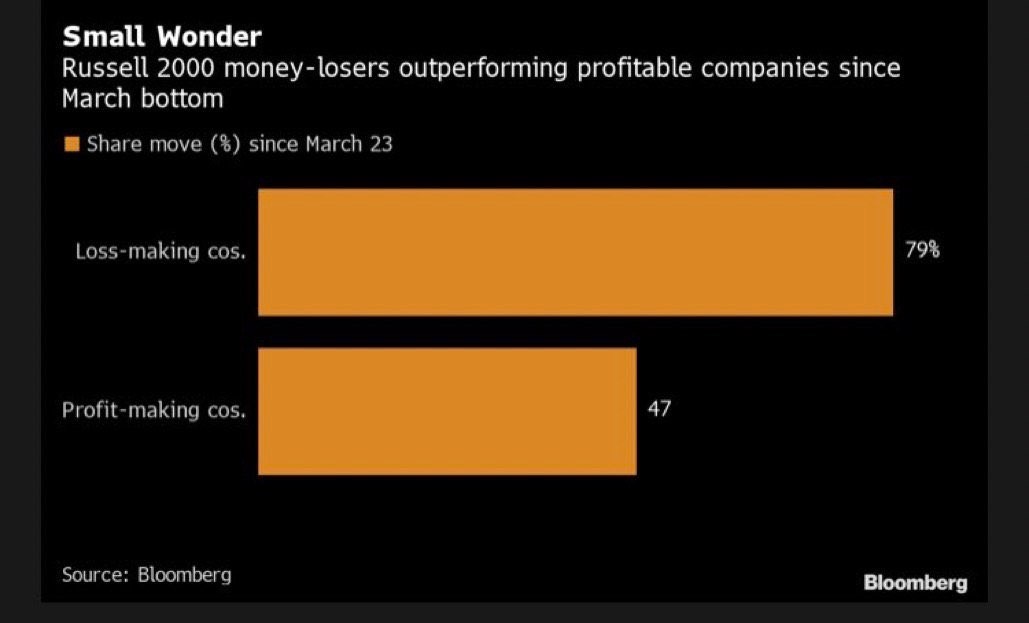

Fig3. 코로나19의 최대 수혜는 좀비기업?

3월23일 이후 Russell2000기업 중 적자기업(위)과 흑자기업(아래)의 주식 성과

<출처: Bloomberg>

매크로

지난 주와의 변화된 점: 변화없음(금융시장과의 괴리를 좁히는 매크로)

- 예상 상회한 중국 2분기 GDP

중 GDP yoy(3.2, 전 -6.8, 예상 2.4)

- 예상은 소폭 상회했으나 낮은 수준의 미 물가

미 CPI yoy(0.6, 전 0.1, 예상 0.6)

핵심 CPI yoy(1.2, 전 1.2, 예상 1.1)

Fig4. 반등하는 미, 유로존 제조업

미국 산업생산(푸른색, 왼쪽), 유로존 산업생산(검은 점선, 오른쪽)

<출처: TradingEconomics.com>

결론: 금융시장과의 괴리를 좁히는 매크로 및 실물지표

이번 주 주목할 주요 경제 지표: 한국 2분기 GDP(7/23)

주식시장

지난 주와의 변화된 점: 변화없음

모멘텀: 미국 시장, 선진 주식(미국 제외), 이머징 단기 상승, 중장기 중립

밸류에이션 및 캐리: 밸류에이션 매력 부진, 배당/캐리 매력은 부진

결론: 글로벌 주식시장은 전반적으로 매도 의견

채권시장(국채)

지난 주와의 변화된 점: 변화없음

모멘텀: 미국 국채 양호, 선진국(미국 제외) 국채 & 이머징 국채 중립

밸류에이션 및 캐리: 밸류에이션으로는 선진국(미국 제외) 국채, 이머징 국채 양호 미국채 부진, 캐리매력은 다 부진

결론: 전 채권시장(국채) 부정적

채권시장(회사채 및 리츠)

지난 주와의 변화된 점: 변화없음

모멘텀: 회사채(투자등급, 하이일드), 단기 양호, 중장기 중립, 리츠 중립

밸류에이션 및 캐리: 밸류에이션으로는 다 부진, 캐리매력은 다 부진

결론: 전 채권시장(국채, 회사채&리츠) 부정적

상품시장

지난 주와의 변화된 점: 유가 캐리매력 부정적->중립

모멘텀: 금 양호, 농산물 중립, 산업금속 부진, 유가 단기 양호, 중장기 중립

밸류에이션 및 캐리: 캐리매력 부정->중립

결론: 금 매수 추천, 그외 중장기 상승세는 유효하나 단기적 중립 예상하고 있으며 금>농산물>산업금속>유가