(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)

울고(매도) 싶은 아이(글로벌 주식시장) 뺨때린 코로나19, 밸류에이션 정상화? 거대 매도장세의 시작?

- 거침없는 사상 최고치 갱신 이후 최단시간 10% 이상 급락(금융 위기 이후 최고)

작년 10월 이후 시작된 단기 유동성 공급 이후 몇개(이란 사태, 코로나19 초기) 이벤트를 제외하곤 저 변동성을 유지하며 사상 최고치를 연속 갱신, 코로나19 이후 S&P500/다우 지수는 10월 유동성 장세 시작점 깨고 하락했지만 Nasdaq100은 여전히

높은 상태

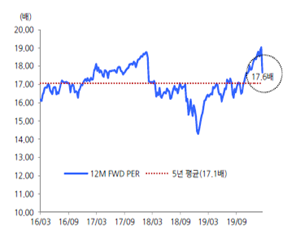

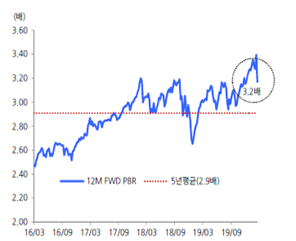

- 단기 급락에도 불구하고, 여전히 미국 주식은 평균 이상 상태

5년 평균대비 12MF PER기준 3.4%, 12MF PBR기준 8.9% 높은 수준

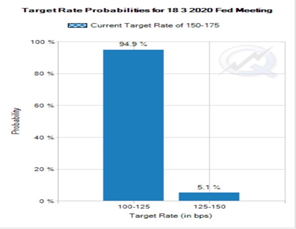

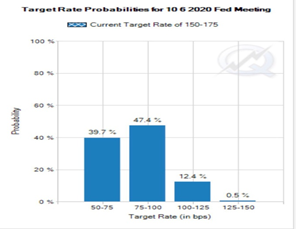

- 금요일 파월 긴급성명으로 미국장 막판 반등에 성공한 미국 증시, 다음 주 지표와 OPEC 회의에 따라 FED의 금리인하 시기/횟수 정해질 듯

시장은 미 연준의 금리인하를 기정 사실화하는 가운데 다음 주 시장의 움직임과 지표 발표가 3월로 인하 시기를 당겨질지에 주목, 하지만 금리 인하가 바이러스 이슈에 어느 정도 영향을 미칠지 의문

Fig1. 최근 조정으로 미 증시 밸류에이션은 평균 회귀 중

<출처: Refinitive,현대차증권>

Fig2. 3월 금리인하 95%까지 상승, 추가 금리 인하 기대감 역시 상승

<출처: CME group>

1. 매크로

지난 주와의 변화된 점: 토요일 발표된 코로나19 반영된 사상 최저치 중국 심리지표

-미국 소비자들의 현재 경기 상황에 대한 인식 악화

미 컨퍼런스보드 소비자신뢰도(130.7, 전 130.4, 예상 132.2)

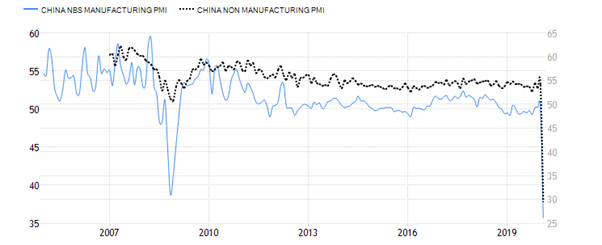

-가파르게 하락하고 있는 중국 경제

중 제조업 PMI(35.7, 전 50, 예상 46)

중 비제조업 PMI(29.6, 전 54.1)

Fig3. 중 제조업 PMI vs. 비제조업 PMI

<출처: TradingEconomics>

결론: 미국 물가 지표 회복 시작, 소매판매 비교적 양호, 미국 제조업 반등, 경기지표는 신흥국>미국>유럽 순

이번 주 주목할 주요 경제 지표: 미 고용지표(3/6), 미 ISM(3/3), 중 차이신 PMI(3/2), OPEC 회의(3/5)

2. 주식시장

지난 주와의 변화된 점: 모멘텀(미국 과열->중립, 선진 주식, 이머징 주식 양호->중립)

모멘텀: 미국 시장 중립, 선진 주식(미국 제외) 시장 중립, 이머징 중립

밸류에이션 및 캐리: 밸류에이션 매력 부진, 배당/캐리 매력은 미국 및 선진국은 부진, 이머징 양호

결론: 전반적으로 부정적(신흥국>미국 제외 선진국>미국), 미국 및 선진 시장은 모멘텀은 양호하나 밸류에이션 및 캐리 부담, 이머징은 밸류에이션 및 캐리 매력 양호

3. 채권시장

지난 주와의 변화된 점: 변화없음

모멘텀: 투자등급 회사채, 하이일드, 리츠는 모멘텀 과열 영역, 미국 국채, 이머징 국채 양호, 선진국 국채 중립

밸류에이션 및 캐리: 밸류에이션으로는 선진국 국채, 이머징 국채 양호, 캐리는 다 부진

결론: 미국, 이머징 국채 선호

4. 상품시장

지난 주와의 변화된 점: 농산물 양호->중립

모멘텀: 금 양호, 원유, 산업금속, 농산물 중립

밸류에이션 및 캐리: 원자재 시장 전반적으로 재고나 생산측면에서 가격에 부정적이나, 급격한 콘탱고가 없는 점은 매수 보유측면에서도 긍정적

결론: 중장기 상승세는 유효하나 단기적 중립 예상하고 있으며 금>농산물>유가>산업금속