이번에는 "파마 + LSV 콤보 전략"을 블록 알고리즘으로 만들어서 테스트 해 보았습니다.

"파마 + LSV 콤보 전략"은 책, "할수있다 퀀트투자"에서 테스트 기간, 2004년 7월 ~ 2016년 6월, 연복리수익률 37.35%라는 놀라운 수익률을 거두었고, 더욱이 2008년을 제외하고 모두 플러스 수익률을 기록하였습니다.

"파마 + LSV 콤보 전략"의 핵심은 우수지표로 인정되는 저PER, 저PBR, 저PCR을 통합하여 순위를 정하여 투자를 하되, 소형주 즉, 시가총액이 작은 기업에만 투자하는 것이 핵심입니다.

파마 + LSV 콤보 전략 (소형주_저PER_저PBR_저PCR)

| 기대 CAGR(Compound Annual Growth Rate), 연복리수익률 -> 25% 이상 |

| 시가총액이 가장 작은 500개 주식을 PER, PBR, PCR별로 순위를 매김 |

| 세 개 지표의 순위를 더해서 통합 순위 작성 |

| 통합 순위가 높은 주식 50개 매수 |

| 연 1회 리밸런싱 (매년 7월 1일), 2004년 7월 1일 ~ 2016년 6월 30일 |

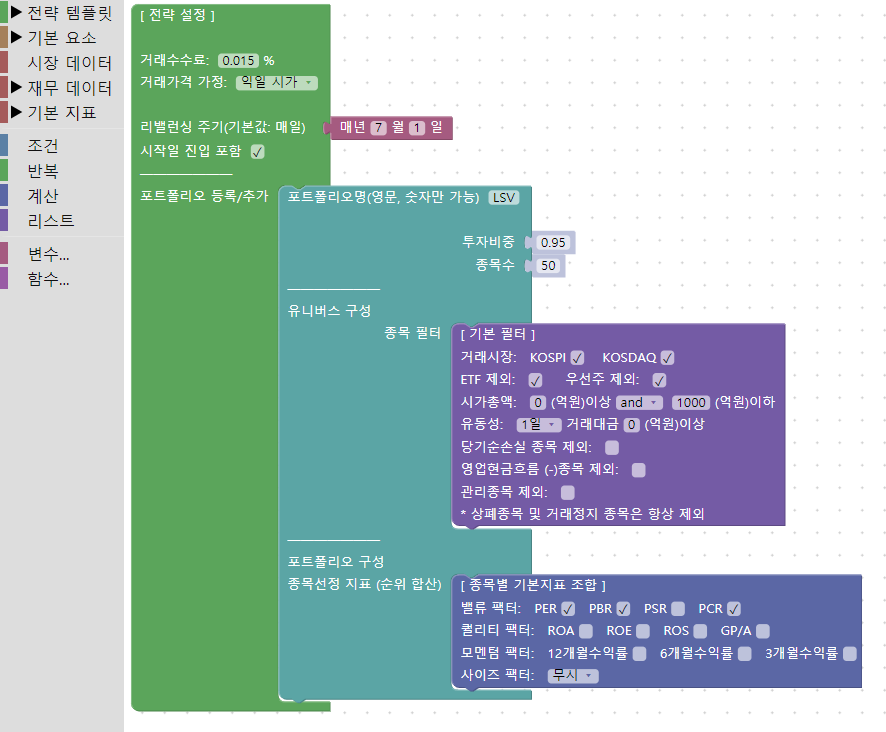

아래와 같이 블록알고리즘 템플릿을 작성하였습니다.

파마 + LSV 콤보 전략 (소형주_저PER_저PBR_저PCR) under KOSPI & KOSDAQ (2004년 7월 1일 ~ 2016년 6월 30일)

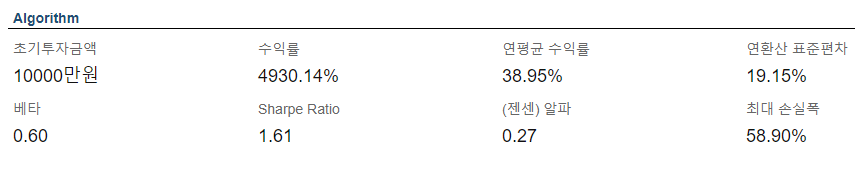

테스트 결과는 아래와 같습니다

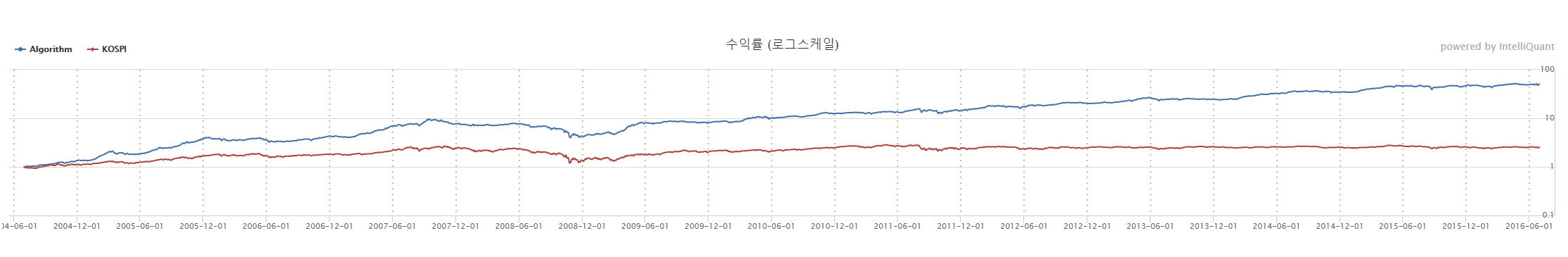

수익률 그래프

책에서 같은기간 테스트 한 37.35%보다 높은 수익률이 나왔습니다.

"파마 + LSV 콤보 전략"은 블록 알고리즘으로 테스트를 해 보았을 때에도 좋은 성과를 내는 전략이라는 것이 증명되었습니다.

"할수있다 퀀트투자" 에서의 테스트 조건과 "블록알고리즘" 환경에서 테스트 조건이 다른 부분을 살펴보도록 하겠습니다.

아래의 4가지 조건의 차이가 미미하기는 하지만 수익률의 차이를 발생 시킬 수도 있다고 생각합니다..

1. 거래수수료등의 비용요소

책에서는 거래수수료와 거래세등의 비용에 대한 언급이 없지만, 블록 알고리즘에서는 아래와 같이 블록에서 거래 수수료를 계산합니다.

2. 거래가격의 가정에 의한 차이

블록 알고리즘에서는 익일 시가로 거래 시점을 지정하여 테스트를 하였는데, 책에서는 거래 시점이 당일 종가인지 필터링 이후의 익일 시가인지에 대한 언급이 없습니다.

3. 시가총액이 가장 작은 500개 주식 (조건 특정의 차이)

책에서 시가총액이 가장 작은 500개 주식이라는 조건의 필터링을 블록 알고리즘 테스트 환경에서는 시가총액 1000억원 이하로 특정지었습니다.

그이유는, 첫째로 블록알고리즘 환경에서 " X%이하 ", " 작은 500개 주식 "같은 필터링을 어떻게 구현할 수 있는지 연구중입니다.

둘째로, 지난 "소형주 + 저PBR 전략"도 블록 알고리즘 테스트 환경에서 시가총액 1000억원 이하로 특정을 지었기 때문에, 이후 "파마 + LSV 콤보 전략" 과 "소형주 + 저PBR 전략"의 비교를 위해서 조건을 통일했습니다.

이 조건의 필터링 변경이 차이를 발생 시킬 수 있다고 봅니다.

4. PER, PBR, PCR 지표 (지표값의 적용)

종목을 선정할 때 사용되는 중요 지표인 PER, PBR, PCR에서 사용하는 당기순이익, 자기자본, 영업현금흐름 의 값이 다를 수 있습니다.

인텔리퀀트에서는 분기 재무데이터를 제공해 주는 반면, 책에서는 어떤 재무데이터를 사용했는지에 언급이 없습니다.

이 데이터의 값이 다르면 선택되어지는 종목이 달라질 수 있기 때문에 수익률의 차이가 발생 할 수 있을 것입니다.

책에서 적용되는 리밸런싱 주기가 1년이기 때문에, 인텔리퀀트에서 제공되는 분기 재무제표의 4분기를 더해 평균값을 구하여 연 PER, PBR, PCR의 값을 구해 테스트 해보려고 했으나, 제가 아직 그렇게 복잡한 알고리즘까지 블록으로 만들기가 어려워 계속 연구중입니다.

혹시, 블록알고리즘을 사용하시는 분들중에 만들어 보신 분이 계시면 저하고 공유 부탁드리겠습니다.

그래서, 이 경우에 수익률의 차이가 발생할 수 있다고 생각합니다.

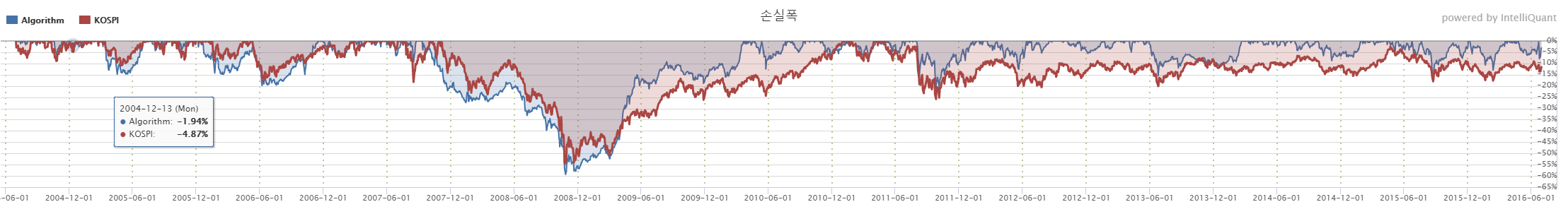

다음으로, "손실폭" 과 "월간 수익률" 그래프를 살펴보도록 하겠습니다.

손실폭

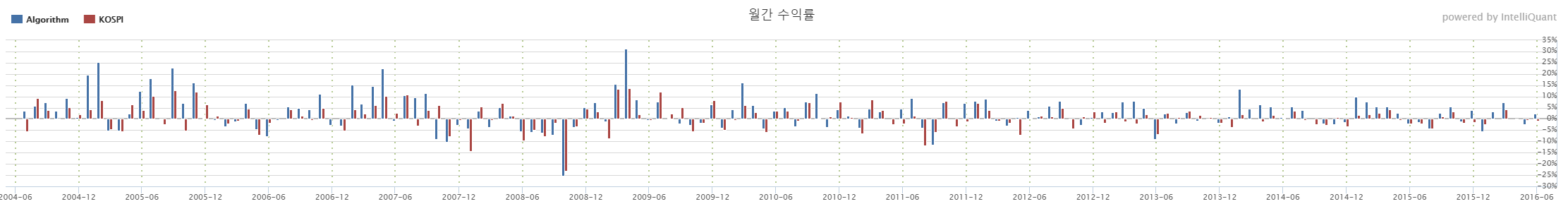

월간 수익률

전반적으로, "파마 + LSV 콤보 전략"의 월간수익률이 코스피의 월간수익률보다 좋은 성과를 보이고 있습니다. 하지만, 손실폭에서는 2009년 3월 이전에서 "파마 + LSV 콤보 전략"이 코스피 보다 큰 손실폭을 보이는 경우가 많습니다..

그리고, 2009년 3월 이후에는 "파마 + LSV 콤보 전략"이 확실이 코스피보다 월간 수익률과 손실폭 면에서 모두 좋은 성과를 보이고 있습니다.

"파마 + LSV 콤보 전략"의 최대 손실폭(MDD)가 59.35% 나 됩니다.

블록 알고리즘으로 테스트한 "파마 + LSV 콤보 전략"에서도 월간 수익률 그래프를 볼때, 2008년을 제외하고 모든 해에 플러스 수익률을 기록한 것으로 보입니다.

최대 손실폭만 참고 견뎌내고 이 전략에 대한 믿음이 있다면 한번은 직접 투자를 해보고 싶은 전략입니다.

기간을 2009년 3월 이전과 그 이후, 그리고 2016년 6월 30일 이후에 수익률이 어떻게 되었는지 한번 더 테스트를 하여 공유하도록 하겠습니다.

마지막으로,

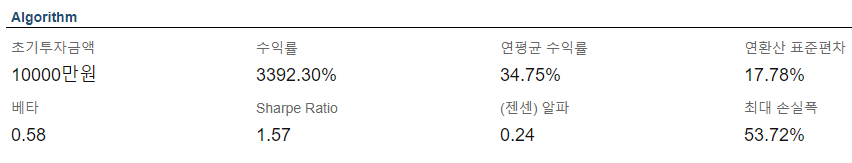

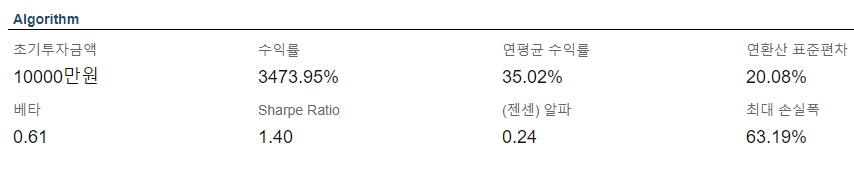

"파마 + LSV 콤보 전략" 을 KOSPI 와 KOSDAQ 시장에서 테스트 한 것을 공유하도록 하겠습니다.

파마 + LSV 콤보 전략_KOSPI

파마 + LSV 콤보 전략_KOSDAQ

KOSPI, KOSDAQ 개별시장에서 " 파마 + LSV 콤보 전략 " 전략으로 운용을 하는 것보다,

KOSPI & KOSDAQ 시장을 같이하여 " 파마 + LSV 콤보 전략 "으로 운용하는 것이 좀 더 좋은 수익률을 기록합니다.

읽어 주셔서 감사합니다.

블록 알고리즘을 이용한 테스트에서 좋은 의견이 있으시면 언제든지 같이 공유해 주시면 감사하겠습니다

|

PeterPark

|

2020.12.09 00:30

|

PeterPark

|

2020.12.09 00:30