"소형주 + 저 PBR 전략" 의 2016년 이후의 성과를 테스트 해 보았습니다.

책에서 소개된 기간 2002년 7월 1일 부터 2016년 6월 31일 까지 기간동안의 운용성과와 그 이후기간의 운용성과가 어떻게 다른지 살펴보고자 테스트를 진행 하였습니다.

테스트 기본 조건은 아래와 같습니다.

소형주 + 저 PBR 전략_ (KOSPI_2002 ~ 2016 VS KOSPI 2016 ~ 2019)

| 기대 CAGR(Compound Annual Growth Rate), 연복리수익률 -> 20% 이상 |

| 소형주 (시가총액 하위 20% 주식)만 매수 -> 소형주 (시가총액 1000억원 이하)만 매수로 변형 |

| PBR이 가장 낮은 주식 20 ~ 30개 매수 -> PBR이 가장 낮은 주식 25개 매수 |

| PBR < 0.2 주식은 제외 -> PBR > 0.2 주식으로 필터링 |

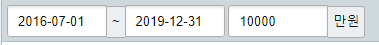

| 연 1회 리밸런싱 (매년 7월 1일), 2002년 7월 1일 ~ 2016년 6월 30일 -> 2016년 7월 1일 ~ 2019년 12월 31일 변경 |

아래와 같이 블록알고리즘 템플릿에서 테스트 기간 조건만 변경하였습니다.

테스트한 결과는 아래와 같습니다.

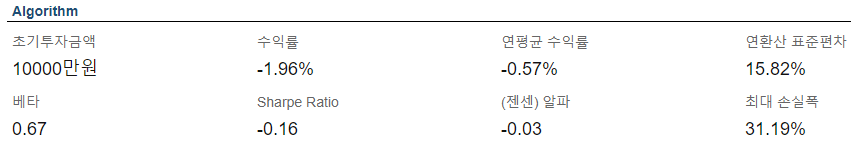

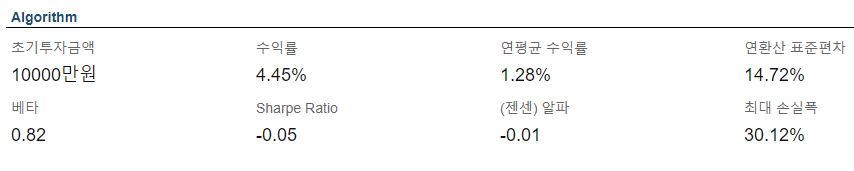

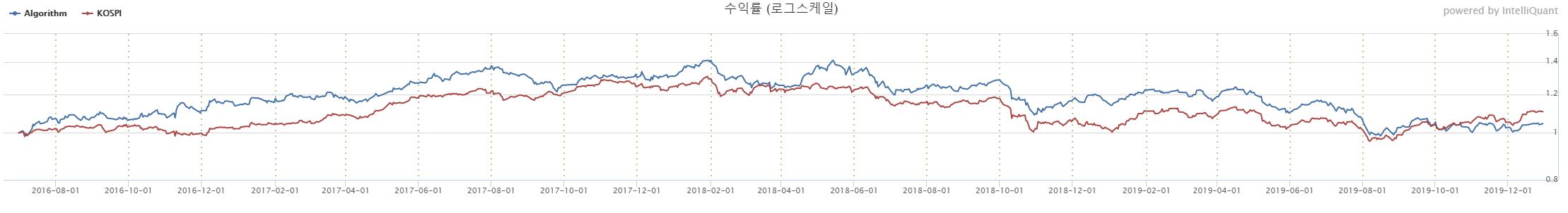

"소형주 + 저 PBR 전략" under KOSPI (2016년 7월 1일 ~ 2019년 12월 31일)

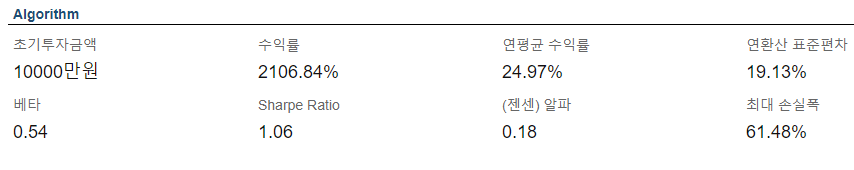

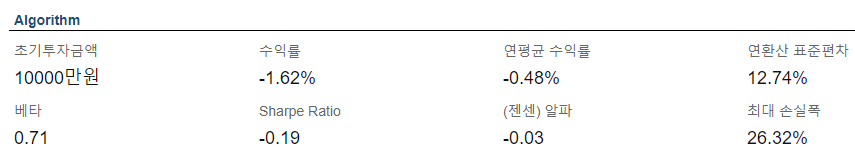

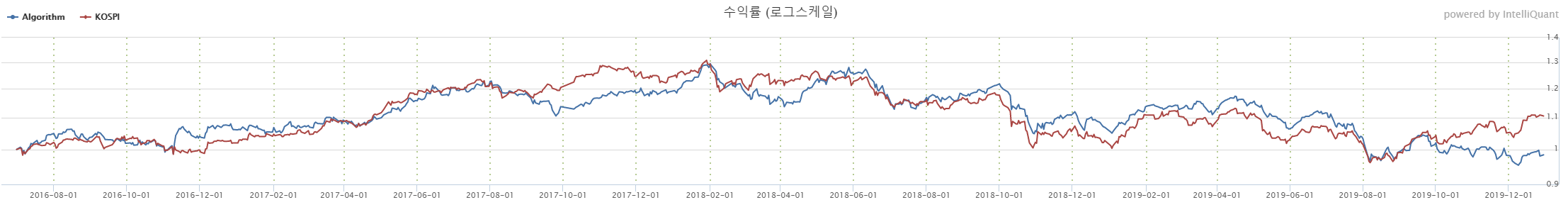

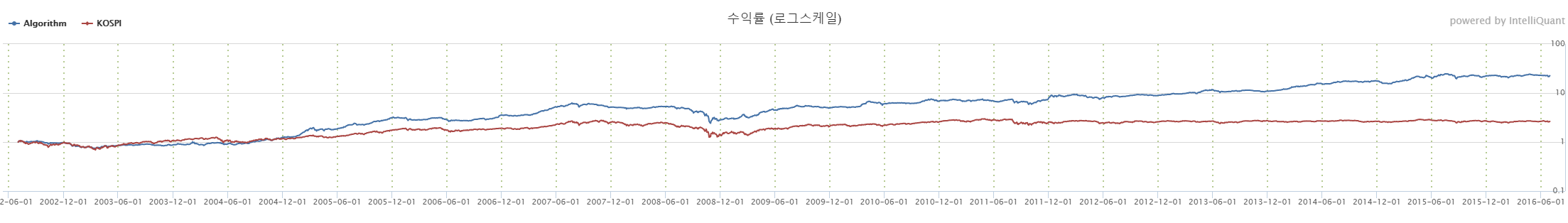

"소형주 + 저 PBR 전략" under KOSPI (2002년 7월 1일 ~ 2016년 6월 30일)

저의 테스트로 본 "소형주 + 저 PBR 전략"의 2016년 6월 31일 이후의 결과는 연 평균 수익률 -0.57% 입니다.

2002년 7월 부터 2016년 6월까지 연평균수익률 24.97%를 가져다 준 "소형주 + 저 PBR 전략" 은 이후 2016년 7월 부터 2019년 12월 까지 마이너스 수익률을 기록하였으며, 코스피 지수보다도 낮은 수익률을 보이고 있습니다.

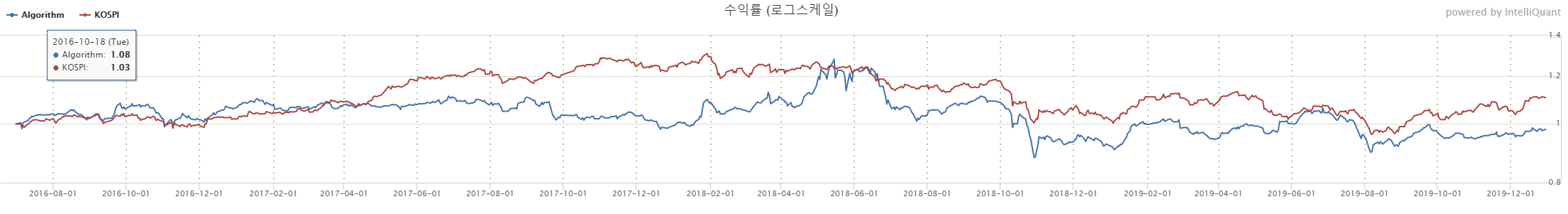

수익률 그래프에서 보면 2017년 3월 까지는 "소형주 + 저 PBR 전략"이 코스피 보다 좋은 성과를 보여주고 있습니다.

하지만 그 이후에는 코스피의 성과에 미치치 못하는 수익률을 계속 하여 보여 주고 있습니다.

같은 기간의 "대형주 + 저 PBR 전략" 과 "중형주 + 저 PBR 전략" 도 아래와 같이 살펴 보았습니다.

"대형주 + 저 PBR 전략"

"중형주 + 저 PBR 전략"

같은 기간동안 "대형주 + 저 PBR 전략"은 KOSPI 보다 좋은 성과를 보여주고 있고, 반면에 "중형주 + 저 PBR 전략" 는 코스피 보다 좋지 못한 성과를 보여주고 있습니다.

2016년 6월 30일 이후는 대형주가 시장을 리딩하고 있는 것으로 보입니다.

"소형주 + PBR전략"의 이전 기간을 좀 더 자세히 살펴보겠습니다.

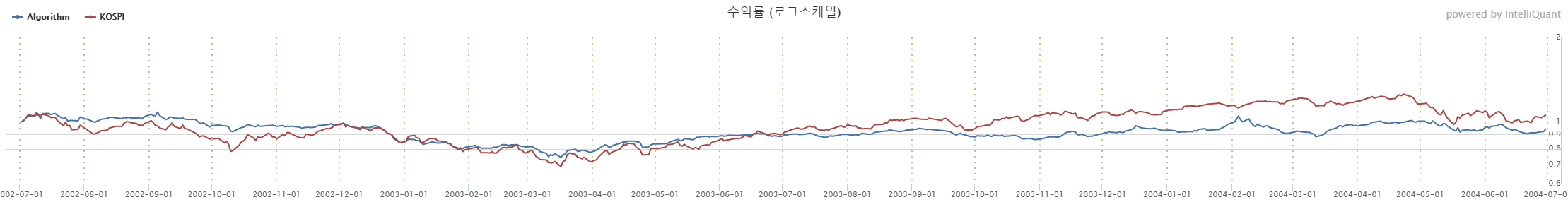

2002년 7월 1일 부터 2004년 6월 30일 까지 "소형주 + 저 PBR 전략"의 수익률 그래프를 보면, 코스피 보다 좋지 못한 성과를 보여 주고 있습니다.

이그래프의 2002년 7월 ~ 2004년 6월까지 기간동안으로 조금 더 확대해서 살펴보면,

2002년 12월 까지는 코스피 보다 좋은 성과를 보이다가 그 이후 2004년 6월 30일 까지는 코스피 보다 좋지 못한 수익을 보여 주고 있습니다.

"소형주 + PBR" 전략은 일정기간동안 코스피 시장보다 좋지 못한 성과를 보이는 것으로 보입니다.

그 기간을 정확하게 계량하고 예측할 수는 없겠지만, 시장에서 대형주가 리딩을 하면 확실히 소외되는 것으로 생각됩니다.

하지만, 지금까지 시장에서의 "소형주 + PBR"의 성과를 볼 때, 장기간동안 시장에서는 분명히 대형주과 중형주와 비교할 때 가장 좋은 결과를 가져 오는 것으로 분명합니다.

2016년 6월 30일 이후부터 코스피 시장보다 약세를 보였던 "소형주 + PBR"전략이 앞으로 좋은 성과를 내어 저같이 소액으로 운용하는 사람들에게 기회를 줄 지 궁금합니다.

분명, 대형주가 이끌고 있는 지금의 상황이 바뀌면 "소형주 + PBR" 전략이 가져다 주는 수익을 포켓에 넣을 수 있는 기회가 올 것이라 생각되지만, 그 기회가 지금인지 아니면 좀 더 기다려야 하는지 그 진입의 시점을 파악하기가 어렵습니다.

"소형주 + PBR"전략이 기회를 주는 전략이지만, 지금의 시장 상황과 투자 기간동안 최대손실폭(MDD) 60% 이상을 한번 쯤은 견디며 긴 시간 기다릴 수 있을 지 고민되는 것이 사실입니다.

20% 이상의 연복리수익률을 위해 이 전략을 계속 써야 하는지...

긴 글 읽어 주셔서 감사합니다.

다음에는 다른 전략을 테스트 해 보도록 하겠습니다.