CPI 충격에서 시작한 단기 급락세, FOMC에서 반전할 수 있을까?

지난 주 최대 이슈는 단연 미 CPI 발표였습니다.

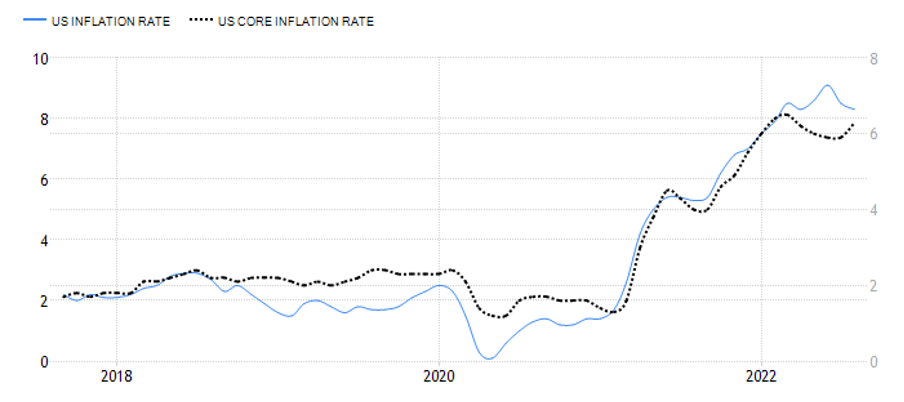

인플레이션 완화론에 힘입었던 글로벌 증시는, 시장 예상치(8.1%)를 뛰어넘은 CPI 지수(8.3%)가 발표되면서 급락 전환했습니다. 전체 제품 상승률을 뜻하는 헤드라인 수치는 예상 내의 범위였지만, 에너지 및 식품 물가를 제외한 핵심 물가 지표가 예상을 상회하면서 ‘인플레이션이 생각보다 더 길어질 수 있다’는 공포감으로 이어졌습니다. 이러한 공포감은 이번 주 예정된 FOMC 회의에서 75bp를 넘은 100bp 인상이라는 초유의 사태가 벌어질 거라는 예측으로 구체화되었고, 금리 상승에 취약한 나스닥을 중심으로 글로벌 증시는 폭락세로 접어들었습니다. 게다가 9월 중순부터 QT(양적긴축) 규모가 늘어남에 따라 시장의 유동성 환경은 취약해졌고, 안정성을 되찾을 기미는 좀처럼 보이지 않고 있습니다.

이번 주 최대 이벤트는 단연 FOMC 금리 결정입니다.

시장은 50bp는 건너뛰고 75bp, 심지어 100bp 가능성을 예상하고 있습니다. 최근 급락세가 금리가 인상되었거나 인상될 것에 대한 우려에서 나온 터라, FOMC가 어떤 결과를 내놓든 불확실성 해소로 인한 단기 반등 시도는 충분히 나타날 수 있을 것으로 보입니다.

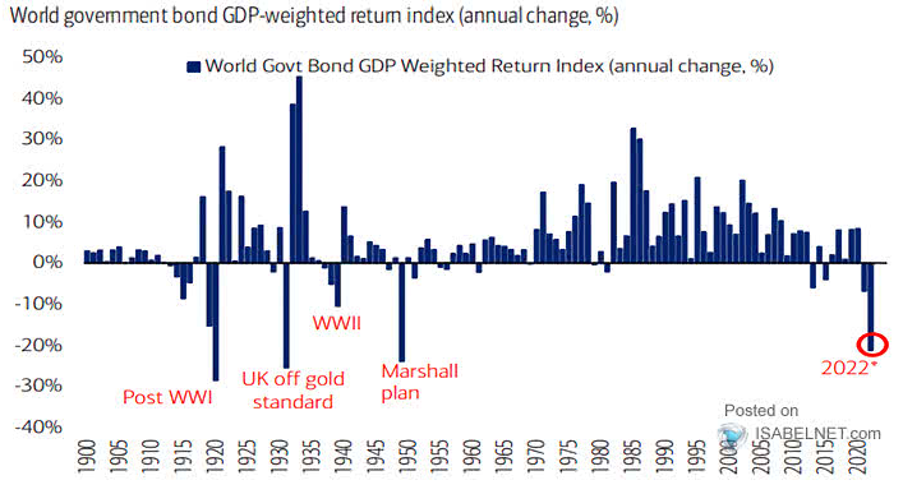

Fig1. 1949년 이후 최악의 해를 보내는 글로벌 국채시장

글로벌 GDP가중 국채지수

<출처: BofA Global, Global Financial Database Finaeon, ISABEL.net>

매크로

지난 주와의 변화된 점: 변화없음

-예상 상회한 미 소비심리

미 미시건 소비심리지수 (59.5, 전 58.2, 예상 60)

-예상과 전월치를 상회하며, 경기 확장세를 보이는 중국 실물경제지표

중 산업생산 yoy(4.2%, 전 3.8%, 예상 3.8%)

소매판매 yoy(5.4%, 전 2.7%, 예상 3.5%)

고정자산투자 yoy(5.8%, 전 5.7%, 예상 5.5%)

-예상 상회한 미 소매판매 하지만 실질 소매판매는 감소세

미 소매판매 mom(0.3%, 전 -0.4%, 예상 0%)

Fig2. 기대보다 더딘 미국 인플레 하락세

미 CPI yoy(파란실선, 왼쪽) vs. 핵심 CPI yoy(검은 점선, 오른쪽)

종합: 경기 둔화 우려 증폭

이번 주 주목할 주요 경제 지표

✔️ 미 주택착공

✔️ 건축허가 (9/20)

✔️ 미 FOMC회의 금리결정 (9/21)

(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)