이번 주는 완화에서 긴축으로 정책적 변곡점에서 금융시장 흐름변화에 초점이 맞춰졌습니다. 시작은 낙관론으로 출발하였으나, 다음날 확인한 FOMC 의사록에서 예상보다 강력한 매파 기조를 확인함에 따라 시장은 급격히 돌아섰습니다. 반신반의로 보합권에 머물러있던 시장 금리는 10년물 기준으로 1.7%를 넘어섰으며, 글로벌 주식들은 일제히 하락세를 보였습니다. 특히 금리에 민감한 성장주 위주의 하락세가 두드러졌습니다. 최근에도 이러한 흐름이 여러 번 나타났었지만, 시장은 견고한 펀더멘털과 낙관론으로 극복해왔습니다. 기술적 흐름상 중장기 하락세로 전환될지, 아니면 조정 후 buy the dip 전략에 따른 상승세를 이어갈지에 대한 변곡점이 곧 나타날 것으로 보입니다.

본격적인 어닝시즌 전까지는 인플레이션에 대한 경계 및 금리 인상 분위기에 따라 시장은 요동칠 것으로 예상되며, 주식시장은 비교적 매크로로부터 영향을 적게 받는(펀더멘털 견조, 밸류에이션 매력) 종목 위주의 흐름이 이어질 것으로 보입니다.

이번 주는 올해 가장 큰 이슈 중 하나인 인플레이션 직접적으로 관련된 미국 소비자 물가 발표(예상 7%, yoy)가 예정되어 있습니다. 또한 소매판매에서 인플레이션이 소비시장에 끼친 영향에 대해서 판단할 수 있을 것입니다. 또한 11일에는 파월의장 연임 인준 청문회가 예정되어 있습니다.'

Fig1. 역사적으로 금리 인상은 증시에 부담

금리인상 시기별 주식시장 PE ratio 변화

<출처: Compustat, IBES, Goldman Sachs Global Investment Research, ISABELNET.com>

매크로

지난 주와의 변화된 점: 변화없음

-전월 예상 모두 하회한 비농업고용, 예상 상회한 임금 상승

미 비농업고용 (199K, 전 249K, 예상 400K)

실업률 yoy(3.9%, 전 4.2%, 예상 4.1%)

시간당 임금상승 yoy(4.7%, 전 5.1%, 예상 4.2%)

-전월 예상 모두 상회한 유로존 물가

유로존 CPI yoy(5%, 전 4.9%, 예상 4.7%)

핵심 CPI yoy(2.6%, 전 2.6%, 예상 2.5%)

-전월 예상치 모두 하회한 ISM 지수

미 ISM 제조업 지수 (58.7, 전 61.1, 예상 60)

비제조업 지수 (62, 전 69.1, 예상 66.9)

Fig2. 미 제조업/비제조업 경기둔화 시작

미 ISM 제조업 지수 (왼쪽, 파란색) vs. 비제조업 지수 (오른쪽, 검은 점선)

<출처: tradingEconomics.com>

종합: 경기 회복세 정점 통과

이번 주 주목할 주요 경제 지표: 미 소비자물가지수 (1/12), 중 수출입, 미 소매판매 (1/14)

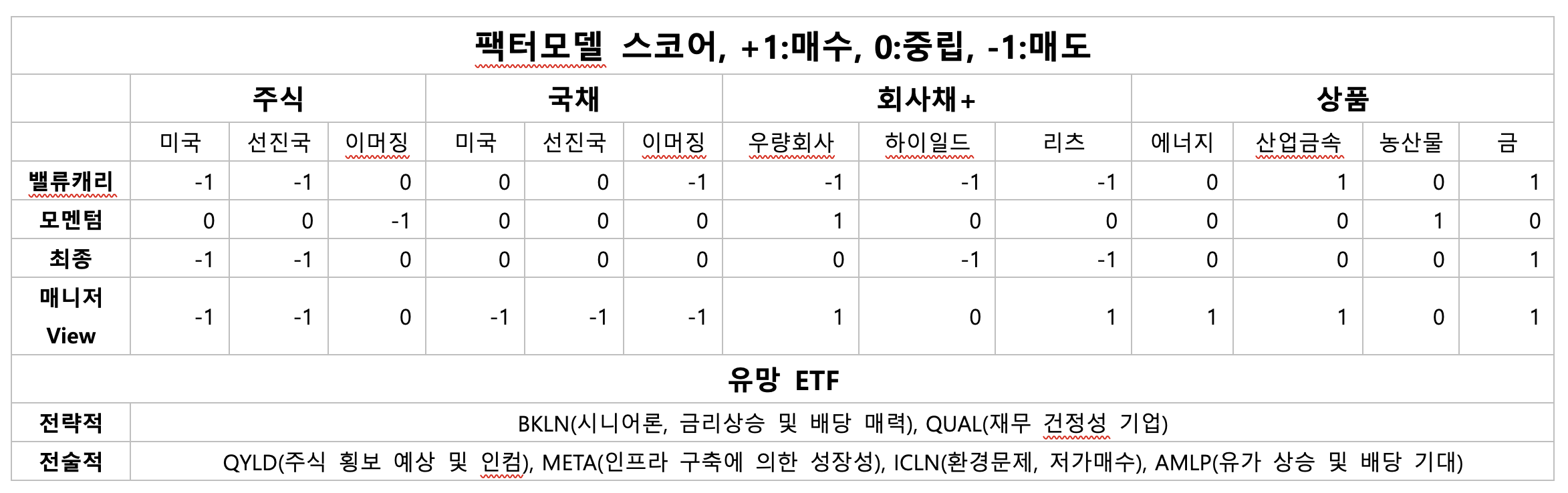

투자전략 및 추천

(본 글은 국내 모 자산운용사에서 글로벌 EMP 퀀트매니저로 활동 중이신 레오아빠 님께서 제공해 주셨습니다.)