안녕하세요. 푸른주전자입니다.

근 1년만에 글씁니다. ^^

이번에는 방어적 자산배분 전략을(PAA) 나만의 방식으로 수정하여 전략을 만들어 테스트해보았습니다.

먼저, 자산배분 전략의 필요성은(https://intelliquant.co.kr/article/434) 글에 설명하였으므로 그냥 넘어가겠습니다. ^^

PAA 전략은 매월 안전자산과 위험자산 비중을 결정하는 것이 특징입니다.

예를들어 자산군 8개를 기준으로, P > SMA(252) 개수가 6개라면

PF = 0 일때,

안전자산 비중 = (8-6) / (8-(0*8/4)) = 0.25

위험자산 비중 = 1-안전자산 비중 = 0.75

PF = 2 일때,

안전자산 비중 = (8-6) / (8-(2*8/4)) = 0.50

위험자산 비중 = 1-안전자산 비중 = 0.50

즉, PF=0일때 더 공격적이고, PF=2일때 더 방어적입니다.

수식으로 표현하면

n1 = a*N/4

a: Protection Factor

Bond fraction = (N-n)/(N-n1)

여기까지 안전자산과 위험자산 비중을 구하였고,

자산군(ETF종목)을 선택하는 방법은 FIP(Frog in the Pan) 모멘텀을 응용하였습니다.

기본 FIP 모멘텀이 아니라 단순 계산으로 총 기간 N일중 전일보다 상승한 일자가 n일이라면

FIP = n/N 으로 전일보다 상승한 날이 많은 자산군(ETF종목)을 하나 선택하였습니다.

테스트 고고~

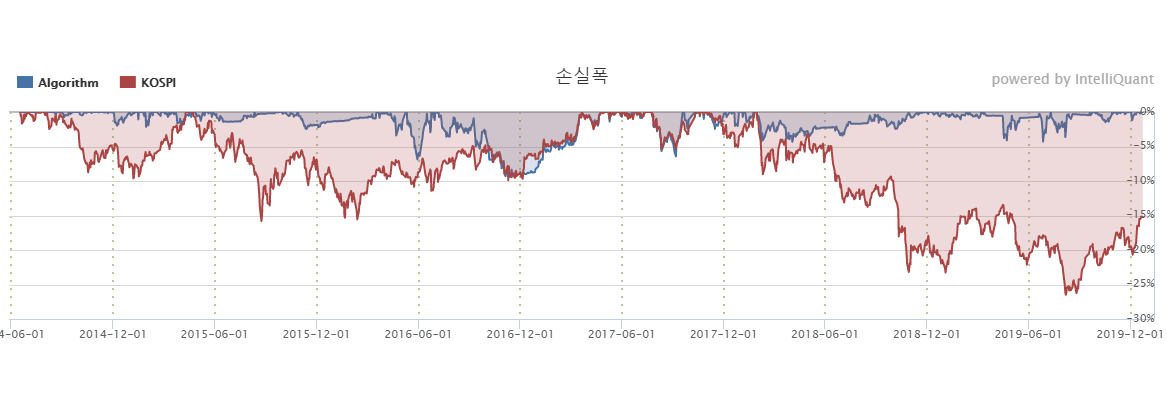

기간 : 2014-06-17 ~ 2019-12-23

종목군 :

위험자산 군 : A122630 KODEX 레버리지

A143850 TIGER S&P500선물

A167860 KOSEF 국고채10년 레버리지

A138230 KOSEF 달러선물

A182480 TIGER US리츠(합성H)

A132030 KODEX 골드선물(H)

안전자산 군 : A114260 KODEX 국고채3년

지수가 18년 6월부터 빠지기 시작했지만 이 전략에서는 큰 하락 없이 점진적 우상향을 보이네요

연편균 수익률 12.79%

샤프 1.24

MDD 9.43%

연환산 표준편차 8.11%

상당히 만족스운 결과치입니다.

다만, 위험자산을 한 종목으로 구성한 리스크는 잔존하며

이런 현상이 16년 6월, 12월에 MDD로 나타납니다.

감사합니다. ^^