글을 가져가서 이용해도 좋지만, 이 내용으로 대중에게 글을 쓰거나 방송을 할 경우 출처를 밝혀주기 바란다.

내 방법이 최고야

가치 투자자들은 흔히 “저평가된 우량주가 최고”라고 이야기 한다. 이러한 이야기는 예전부터 많은 투자자들로 하여금 PBR, PER, EV/EBIT 등의 가치 팩터값이 낮은 저평가주와 ROA, ROE, GP/A 등의 효율성 팩터 값이 높은 우량주를 선택하게 만들었다. 아마도 가치투자자의 아버지인 벤저민 그레이엄의 영향인 듯하다. 그리고 이 말을 따르는 사람들은 현재까지도 이것이 최고라고 믿고 있다. 투자 방법을 종교처럼 생각하다니...

“저평가된 우량주가 최고”라는 이야기에 경도된 많은 주린이들이 삼성전자, 네이버류의 우량주를 대거 매수하여 비자발적 장기투자를 하고 있다. 금전적으로 손해를 볼 뿐만아니라 주가 하락으로 인한 정신적인 피해도 보고 있는 실정이다.

이런 손해를 보지 않으려면 “저평가된 우량주가 최고” 라는 이야기를 맹신하지 말아야 한다. 다시 말해 저평가된 우량주는 최고의 전략이 아니다. 예를 들면 워렌버핏의 연평균 20% 수익률은 퀀트투자자인 짐 사이먼의 연평균 수익률 66%에 비하면 아무것도 아니다. 다만 가치 투자자의 방법은 1등 전략이 아니지만 2등 전략, 3등 전략은 될 수 있다.

“절대적 소형주 vs 절대적 가치주”라는 글을 통해서 "저평가된 우량주 상위 20%중에 소형주를 선택하면 일반적인 소형주 전략보다 수익률이 높아진다"라고 검증한바 있다. 오늘은 절대적 가치주 전략보다 수익률이 높고, MDD가 낮은 전략을 소개한다. 방법은 절대가치 상위 20%라는 저평가된 우량주 투자가 최고라는 틀을 깨는 것이다.

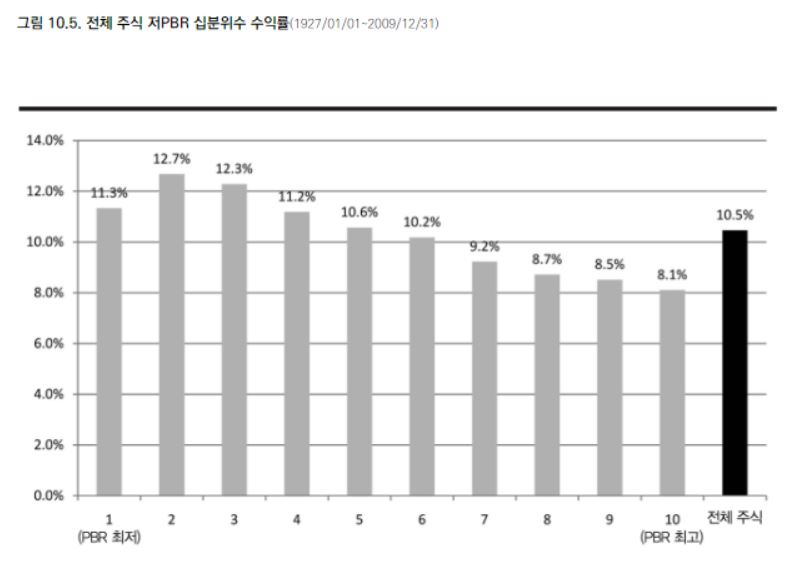

우선 미국의 여러가지 재무팩터들을 수익률의 관점에서 분석해보자. 아래의 그림은 월가의 퀀트투자 바이블이라는 책에서 발췌하였다. 미국의 전체 주식을 PBR 기준으로 10개의 구간으로 나누어 수익률을 측정한 차트이다.

위의 차트를 보면 PBR값이 높을수록 연수익률이 떨어지는 경향이 있다. 1분위는 예외적으로 2분위나 3분위에 비해 수익률이 떨어진다. 시장평균 수익률은 10.5% 이다. EV/EBITDA 십분위 차트를 보자

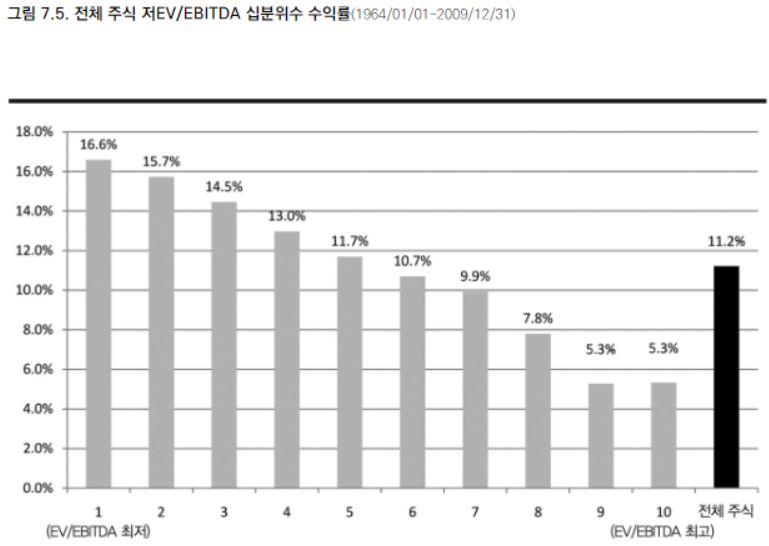

EV/EBITDA도 마찬가지로 고평가 될수록 수익률이 떨어진다. EV/EBITDA는 분위에 따른 수익률 차이가 PBR보다 크다. 이제 효율성(우량주) 지표인 ROE에 대해 알아보자.

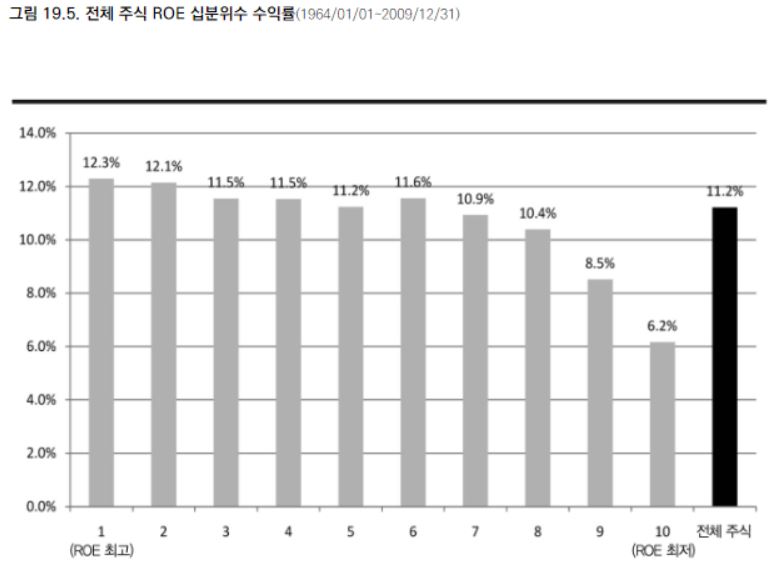

예상대로 ROE 값이 높을수록 수익률이 높은 경향이 있다. 하지만 우량하다고 보기 어려운 6분위 ROE 주식을 매수하면 3,4,5 분위 수익률을 능가한다. 이상으로 월가의 퀀트투자 바이블 중 PBR, EV/EBITDA, ROE 등의 대표적인 재무 팩터의 10분위 경향을 알아보았다. 위 차트에서 소개되지 않은 나머지 재무 팩터들의 경향도 비슷하다. 책을 통해 나머지 팩터들도 확인하길 바란다.

위에서 알아본 재무팩터들의 경향은 한국도 마찬가지 이다. 한국 시장에서 위와 같은 가치팩터를 분석한 글은 “메트릭 스튜디오”라는 책을 참고하면 된다. 퀀트 투자자로서 월가의 퀀트투자 바이블과 메트릭 스튜디오는 필수적인 책이다.

고평가된 주식만 피하라

이상의 분석에서 무엇을 알아낼 수 있는가?

첫 번째, 매우 고평가된 3~4분위만 제거하면 평균적으로 시장 수익률을 이기는

것을 알수있다. 가령 위의 ROE의 경우 7~10분위만 제거하고 나머지 분위에 모두 투자하면 투자하면 시장을 이긴다.

두 번째, 가장 저평가된 주식이 최고의 수익률을 항상 보장하는 것은 아니다. 예를들어 위의 PBR의 경우 1분위

수익률이 오히려 2,3분위 수익률에 못 미친다.

저평가된 1,2분위(절대적 가치주)만 투자하면 되지 않나?

그렇다. 그렇게 투자해도 돈은 잘 벌 수 있다. 하지만 최고의 전략은 아니다. 아래의 전략이 그것을 증명해준다.

절대적 가치주 VS 고평가만 피하라

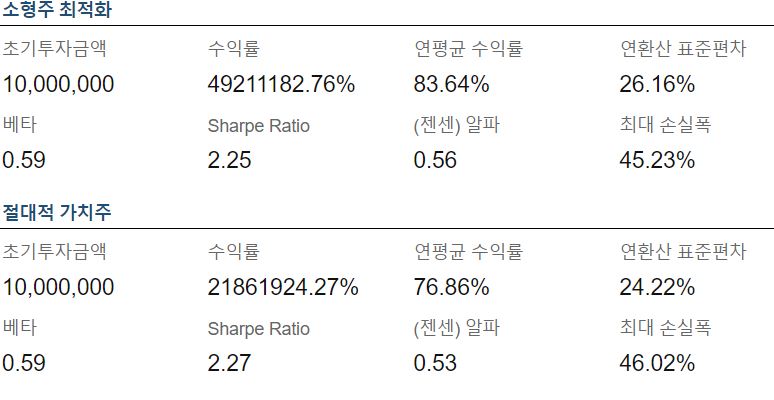

이제 우리는 결론에 다왔다. 아래의 그람은 저평가된 우량주 중에서 소형주를 투자하는 전략과, 고평가된 1/3(33.33%)의 주식을 제거한 후 소형주를 투자하는 전략을 비교한 결과이다. 투자전략에 사용한 재무팩터는 마법공식3.0이라는 글에서 소개한 PBR, GP/A, EV/EBIT 이다. 백테스트 기간은 대략 22년(2000년 6월 1일~ 2022년 4월 1일)이다.

절대적 가치주 전략의 누적 수익률은 고평가된 주식만 피한 소형주 전략에 비해 반토막 미만이다. 연평균 수익률 차이는 대략 6.8% 이다. MDD는 약간 낮아졌고, 표준편차는 약간 높아졌고, 샤프비율은 거의 비슷하다.

소형주 효과를 무시하지 마라

이런 결과를 보고 우량 가치주가 최고라고 생각하는 사람들은 화가 날것이다. 어떻게 우량 가치주 상위20% 전략이 고평가된 주식만 제거한 전략에 질수 있는가? 아마도 이렇게 생각 할 것이다. 결과가 이렇게 나온 이유는 간단하다. 소형주 효과를 최적화 했기 때문이다. 다시 말해 시장을 이기는 재무팩터를 이용하면(최악의 33.33%를 제거하면) 엄청난 수의 주식(대략 1000종목 이상)이 나온다. 그중에서 시가총액이 가장 작은 종목 20개를 투자하면 소형주 효과가 매우 커진다.

극단적으로 이야기 해서 최고의 가치주 30개를 뽑고, 그중에서 시가총액이 작은 20개를 투자한다고 해보자. 이럴 경우 중형주 심지어 대형주가 포함될 가능성이 매우 커짐으로 소형주 효과는 작아진다. 다시 말해 종목수가 늘어날수록 소형주 효과가 커진다. 22년간의 백테스트의 결과는 가치주 효과보다 소형주 효과에 손을 들어주고 있다.

결론

첫 번째, 재무 팩터 기준으로 10분위 중식 중 최악의 3개~4개 분위만 제거해서 투자하면 시장 평균 수익률을 능가한다.

두 번째, 한국에서 소형주 효과는 다른 어떤 재무 팩터보다 수익률에 더 기여한다.

이 두 가지 효과가 결합되어 절대적 가치주를 능가한 전략이 나올 수 있었다. 다시 한번 말하지만 재무팩터 기준으로 최악의 3분위 혹은 4분위만 제거하면, 나머지 분위의 수익률은 최상위 분위의 수익률과 큰 차이가 나지 않는다. 따라서 재무지표가 악성인 주식들만 제거하고 소형주 효과를 최대화 하는 것이 더 나은 전략이다.

가치투자자들이 말하는 “저평가된 우량주가 최고”라는 말도 “고평가된 비우량주는 피하라” 정도로 이해하길 바란다. 또한 가치투자 방법을 포함하여 최고라고 하는 투자방법을 맹신하지 말길 바란다. 어떤 투자방법이든 간에 꿈에 부풀어서 최고의 수익률을 기대한다면 실망할 수 밖에 없다. 왜냐하면 모든 전략은 손실구간이 존재하기 때문이다. 이 글에서 소개된 소형주 최적화 전략도 마찬가지다.

투자방법을 맹신해서 희망에 부푼 태도를 피하라. 투자전략에 대해 비판적인 시각을 유지한다면 커다란 금전적인 손실과 상실감은 피할 수 있을것이다. 한발 더 나아가 투자전략을 어떻게 개선할 수 있을지 검증하고 고민하는 것이 최고의 전략에 한발 더 가까워지는 방법이다. 결국 이 글은 다음의 한 줄로 요약할 수 있다.

여러번 검증한 전략을 믿고 투자하는 것과 내가 투자의 귀재라고 믿는 것은 다르다.

주염매 님 안녕하세요. 아래처럼 시뮬레이션 종료함수에 바스켓을 하나만 주시기 바랍니다. // 시뮬레이션 종료 함수 function onComplete() { IQLive.addPortfolio(basket1, 1); } basket1 혹은 basket2 둘중 하나만 주시면 됩니다. 감사합니다.다시 여쭤봐서 죄송합니다. 그러면 절대적 가치주 전략만 확인하려면 // 시뮬레이션 종료 함수 function onComplete() { IQLive.addPortfolio(basket, 1); } 이고, 소형주 최적화 전략만 보려면 // 시뮬레이션 종료 함수 function onComplete() { IQLive.addPortfolio(basket1, 1); } 이러면 되는건가요?? basket이랑 basket1로 구분되어 있어서요. 그리고 basket옆에 ,1은 무슨 뜻인가요?? 너무 몰라서 죄송하네요 ㅠㅠ주염매 님 안녕하세요, 그 에러는 onComplete 함수가 없어서 나는 에러 입니다. 제 소스 기준으로 stock_basket, stock_basket1 둘중 하나를 onComplete 함수에서 호출 하셔야 됩니다. onComplete 함수가 없어도 백테스트는 할 수 있지만 자동매매를 하려면 반드시 onComplete 가 있어야 됩니다. 감사합니다. function onComplete() { IQLive.addPortfolio(stock_basket, 1); } 혹은 function onComplete() { IQLive.addPortfolio(stock_basket1, 1); }김정훈 님 안녕하세요. 요즘 다른 일로 답변이 늦었습니다. 죄송합니다. 네 가지로 답변을 드리겠습니다. 1. 거래대금필터 : 김정훈 님이 걱정하신대로 소형주는 거래대금이 대형주에 비해 작습니다. 그래서 거래대금 필터를 1억 이상으로 걸었습니다. 필터 1억이면 종목당 2백만원(2% 이하)정도 투자하는 경우 슬리피지가 많이 발생하지 않습니다. 다시 말해 계좌 당 1억 (종목당 2백만원 x 50종목) 까지는 가능합니다. 종목당 2백만원은 매우 타이트 하게 잡은 것입니다. 저의 경우 4백만원으로 잡고 있습니다. 2.인텔리퀀트의 리발란싱 방법 : 리발란싱이 발생하는 날 한번에 매도/매수 하지 않습니다. 오전에 3~5회에 걸쳐 부분 매수/부분 매도 됨으로 슬리피지가 줄어듭니다. 이것은 지난 몇년간 인텔리퀀트의 리발란싱 방법을 제가 관찰한 결과입니다. 3. 계좌의 투자금이 1억(종목당 2백만원 일때)이 넘는 경우 : 월의 1영업일 ~ 10영업일 까지 계좌를 여러개로 분산하면 됩니다. 이 주제에 대해서는 최적화시리즈10 ( https://www.intelliquant.ai/article/1164?forum=0 ) 에서 언급한 바 있습니다. 이글의 핵심은 "여러개의 전략을 통합하라" 입니다. 4. 백테스트 시 슬리피지를 충분히 하기: 백테스트 하실 때 수수료를 2~3배로 설정하면 슬리피지를 키울 수 있습니다. 시뮬레이션 초기화 함수 function initialize() 에서 아래와 같이 설정하시면 됩니다. IQEnvironment.stockCommission = 0.005; // commission for stocks 0.0015 IQEnvironment.etfCommission = 0.005; // commission for ETFs 0.0015 주식이나 ETF의 수수료는 원래 0.15% 인데 위의 설정은 슬리피지를 반영하여 0.5%로 높게 잡았습니다. 이렇게 해서 백테스트 하시면 실전의 수익률과 비슷하게 될것입니다. 수수료를 3배로 해도 수익률의 큰 변화는 없습니다. 물론 연수익률 46% 가 45% 정도로 떨어질 순 있지만 대세에는 지장이 없습니다. 수수료를 바꿔가면서 테스트 해보세요. 요약하면 1~3번은 실전 운영 방법이고, 4번은 백테스트 방법입니다. 이 4가지를 반영하신다면 현실과 백테스트의 괴리가 거의 없을것으로 생각 됩니다. 감사합니다.